Код вычета 327 в декларации 3-НДФЛ: что это?

08 января 2021

53Код вычета 327

Налоговый консультант

Анастасия Чернова

3 минуты чтения

6 988

Иногда в жизни случаются ситуации, когда у вас могут запросить справку о ваших доходах. По привычке такую справку называют формой 2-НДФЛ, но на самом деле такой аббревиатуры в ее названии уже нет. Но сути это не меняет. Справку о доходах могут запросить у вас в банке, в органах соцзащиты, в отделе кадров при смене работы и в других случаях. В этой справке есть много непонятных, на первый взгляд, цифр и кодов. Сегодня мы разберемся с одним из них, а именно, что такое код вычета 327.

СтатьиСодержание статьи

Что означают коды вычетов по НДФЛ в справке о доходах? Код вычета 327 в справке 2-НДФЛ: что это?Что означают коды вычетов по НДФЛ в справке о доходах?

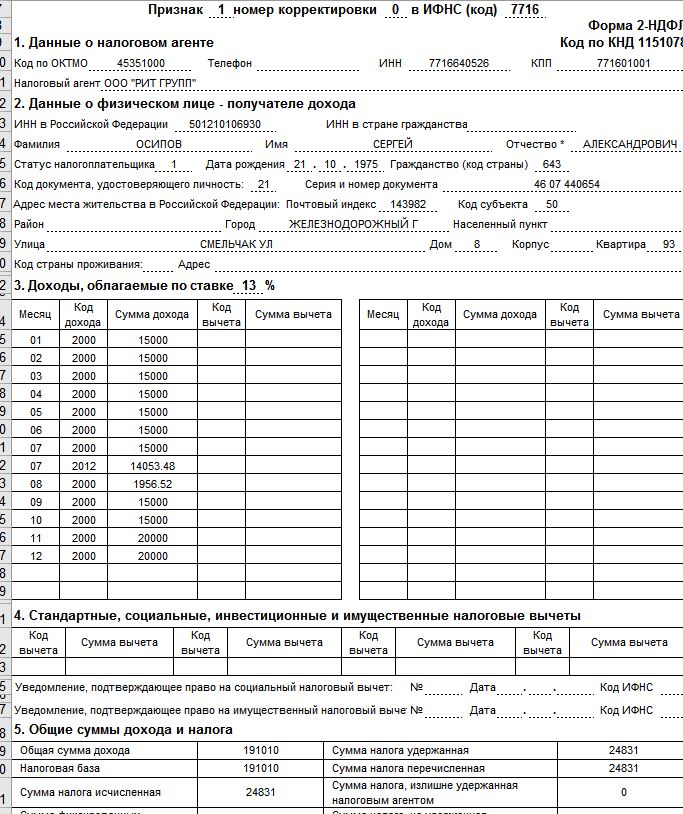

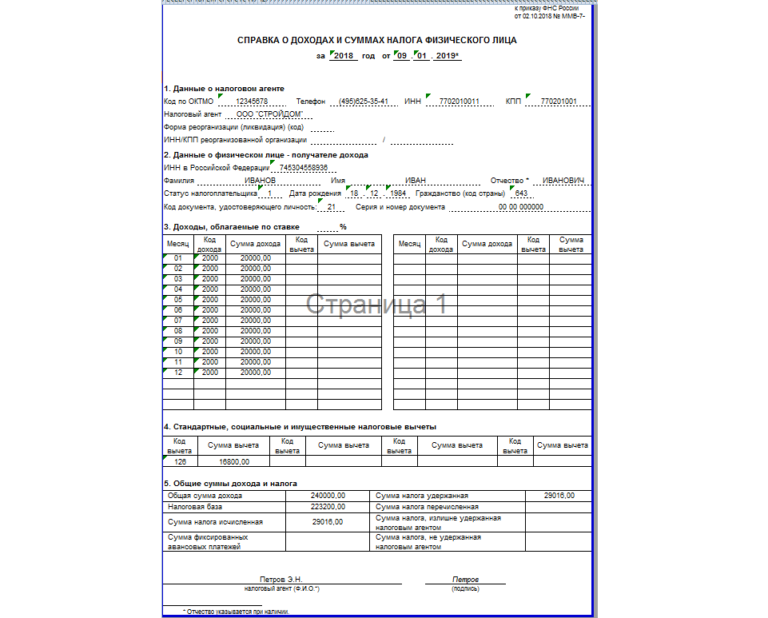

В справке 2-НДФЛ, которую составляет работодатель (налоговый агент) по вашему запросу, указывается сумма полученного у этого работодателя годового дохода и общая сумма удержанного подоходного налога.

Напомним, что, получая налоговую льготу у работодателя, вы уменьшаете сумму удержанного налога, а значит, бухгалтер должен указать сумму всех льгот, которые он вам предоставлял.

Чтобы не расписывать длинные названия льготы, для удобства была разработана система определенных кодов. Это трехзначные числа, которые указывают на вид налоговой льготы и основание для уменьшения налога.

Если в вашей справке вы увидели определенный код, значит, вы вычет по этому основанию получали. Рядом с кодом обычно ставится сумма предоставленного вычета.

Полный список таких кодов утвержден приказом ФНС России от 10.09.2015 № ММВ-7-11/387@.

Вам не нужно запоминать эти коды, но если вам понадобится посмотреть расшифровку, то вы можете найти этот приказ в интернете.

С обозначением кодов разобрались, теперь поясним какой вычет “скрывается” за кодом 327, если его указал налоговый агент.Код вычета 327 в справке 2-НДФЛ: что это?

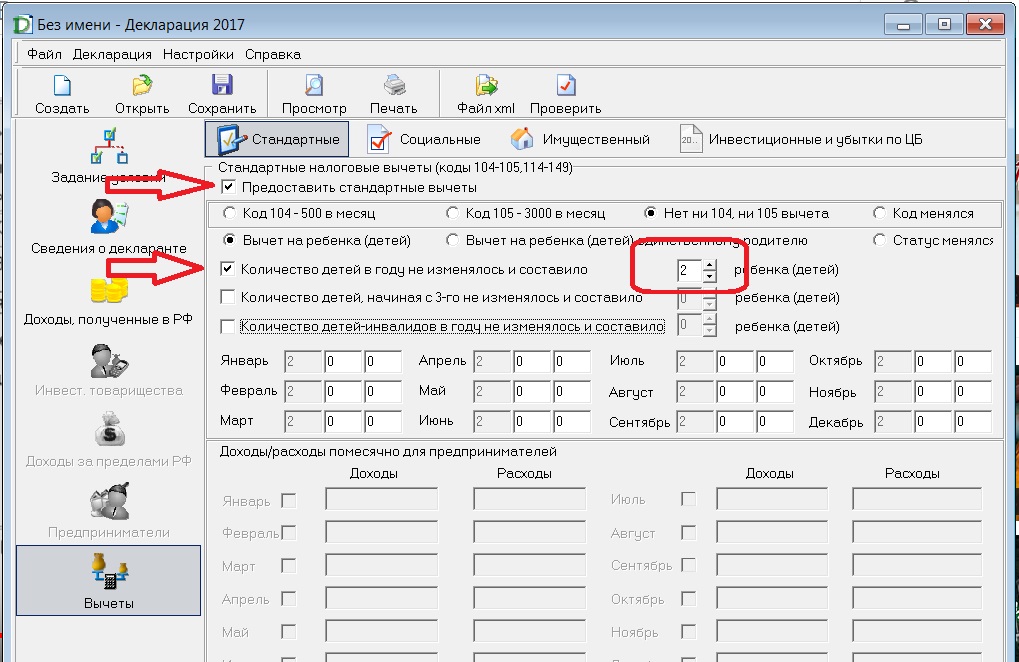

Напомним, что коды вычетов указывают только в справке 2-НДФЛ. В налоговой же декларации по форме 3-НДФЛ указывается общая сумма налоговых льгот, которую получил налогоплательщик.

В налоговой же декларации по форме 3-НДФЛ указывается общая сумма налоговых льгот, которую получил налогоплательщик.

Согласно приказу ФНС, налоговый вычет с кодом 327 означает, сумму уплаченных налогоплательщиком в налоговом периоде:

- пенсионных взносов по договорам негосударственного пенсионного обеспечения, заключенным с негосударственным пенсионным фондом

- страховых взносов по договорам добровольного пенсионного страхования, заключенным со страховой организацией

- страховых взносов по договорам добровольного страхования жизни, если такие договоры заключаются на срок не менее пяти лет, заключенным со страховой организацией

Получать вычет по договорам с НПО и делать взносы вы можете как в свою пользу так и в пользу своих родственников, таких как:

- супруг (супруга)

- родители (в том числе усыновители)

- дети (в том числе усыновленные) — ограничений по возрасту нет

- бабушки, дедушки

- внуки

- братья, сестры (в том числе неполнородные, т.

е. имеющие общего одного из родителей)

е. имеющие общего одного из родителей) - подопечные дети-инвалиды до 18 лет (опекуны и подопечные, не являющиеся инвалидами не имеют право на данный вычет)

Вычет по добровольному пенсионному страхованию вы можете заключить договор и делать взносы как в свою пользу, так и в пользу своих родственников:

- супруга (в том числе вдовы, вдовца),

- родителей (в том числе усыновителей),

- детей-инвалидов (в том числе усыновленных) — без ограничения по возрасту,

- детей-инвалидов, находящихся находящихся под опекой (попечительством) — до 18 лет

Вычет по добровольному страхованию жизни вы можете получать по взносам за себя и своих родственников:

- супруга (в том числе вдовы, вдовца),

- родителей (в том числе усыновителей),

- детей (в том числе усыновленных) — без ограничения по возрасту

- подопечных, находящихся под опекой (попечительством) — до 18 лет

Вычет с кодом 327 относится к социальным налоговым льготам, предусмотренным НК РФ.

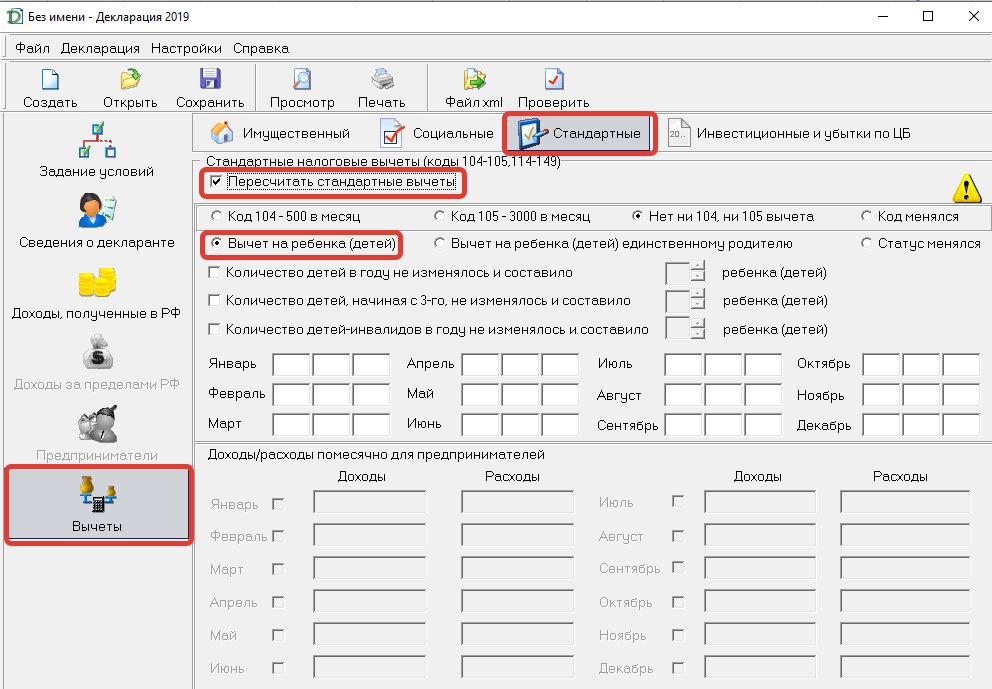

Поэтому если вы получали возврат по дополнительным страховым и пенсионным взносам, то в вашей справке о доходах бухгалтер укажет сумму вычета и поставит код 327, но в декларации 3-НДФЛ, которую вы будете подавать, вы укажете общую сумму социальных вычетов без кода.

Надеемся, что теперь вам стало понятно, что это за вычет с кодом 327 в справке 2-НДФЛ и что он означает.

Получите налоговый вычет

Выберите удобный тариф

и получите налоговый вычет быстро и просто

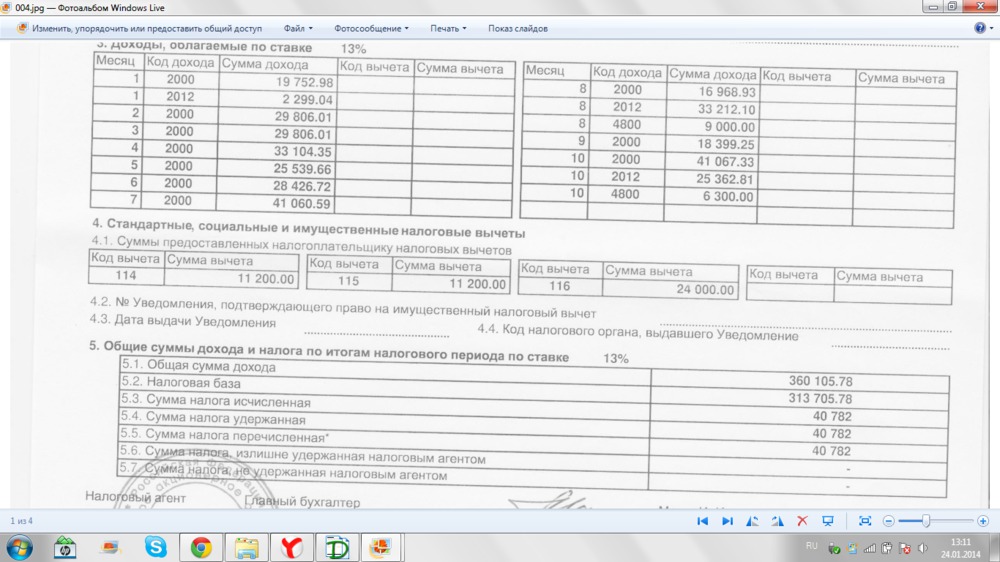

Порядок заполнения 2 НДФЛ

2-НДФЛ — это справка о доходах и суммах налога физического лица, форму которой утвердили ещё в 2018 году. В 2021 году отчёт отменили, и за 2020 год сдавали его в последний раз. Теперь эта справка является частью ежеквартального отчёта 6-НДФЛ.

В этой статье мы расскажем о том, как произошла отмена теперь уже старого бланка 2-НДФЛ и о том, как заполнять новый раздел отчёта 6-НДФЛ.

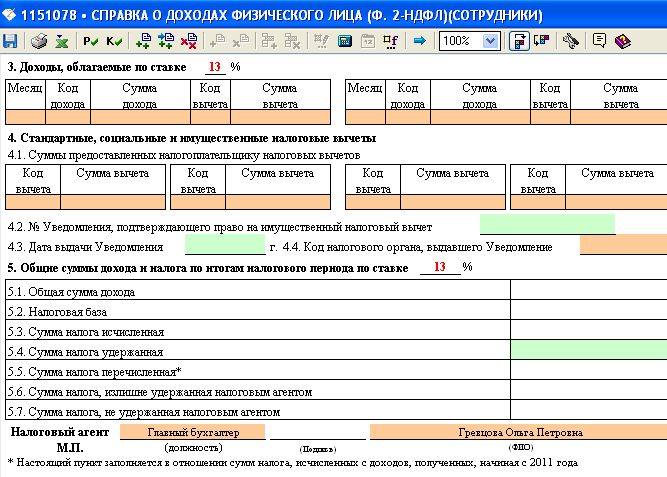

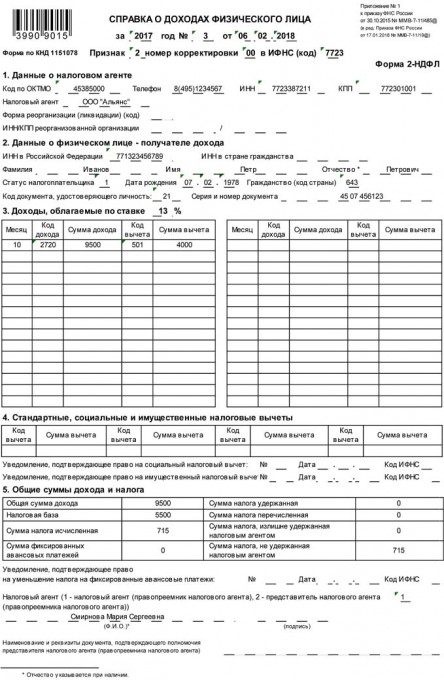

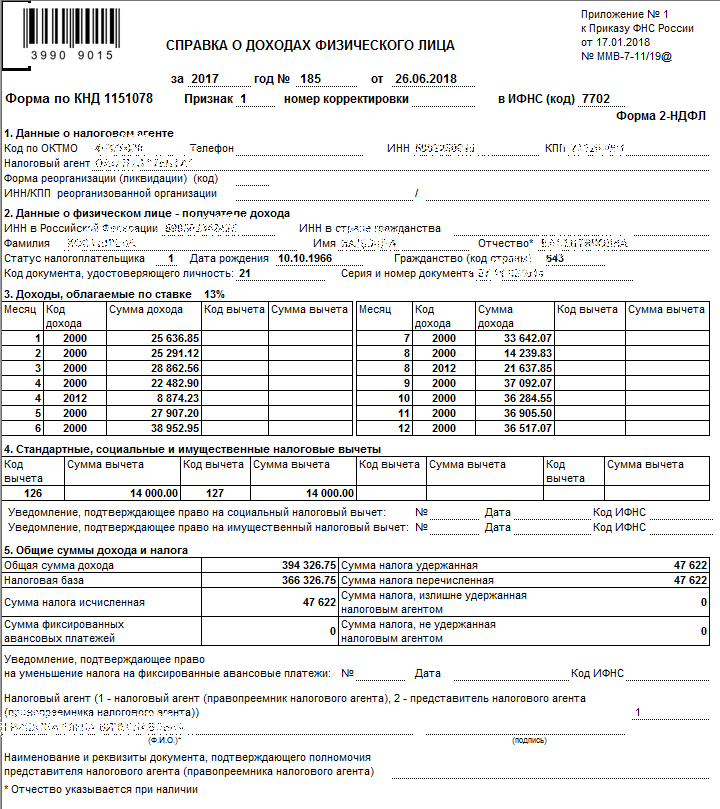

2-НДФЛ до отмены

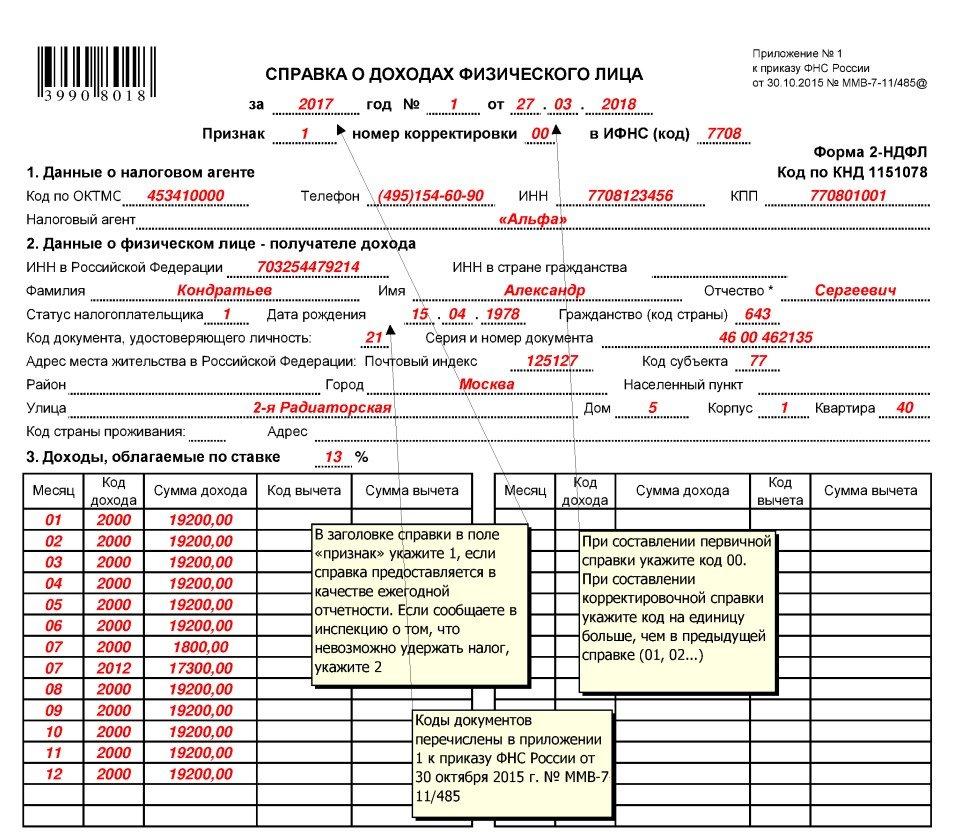

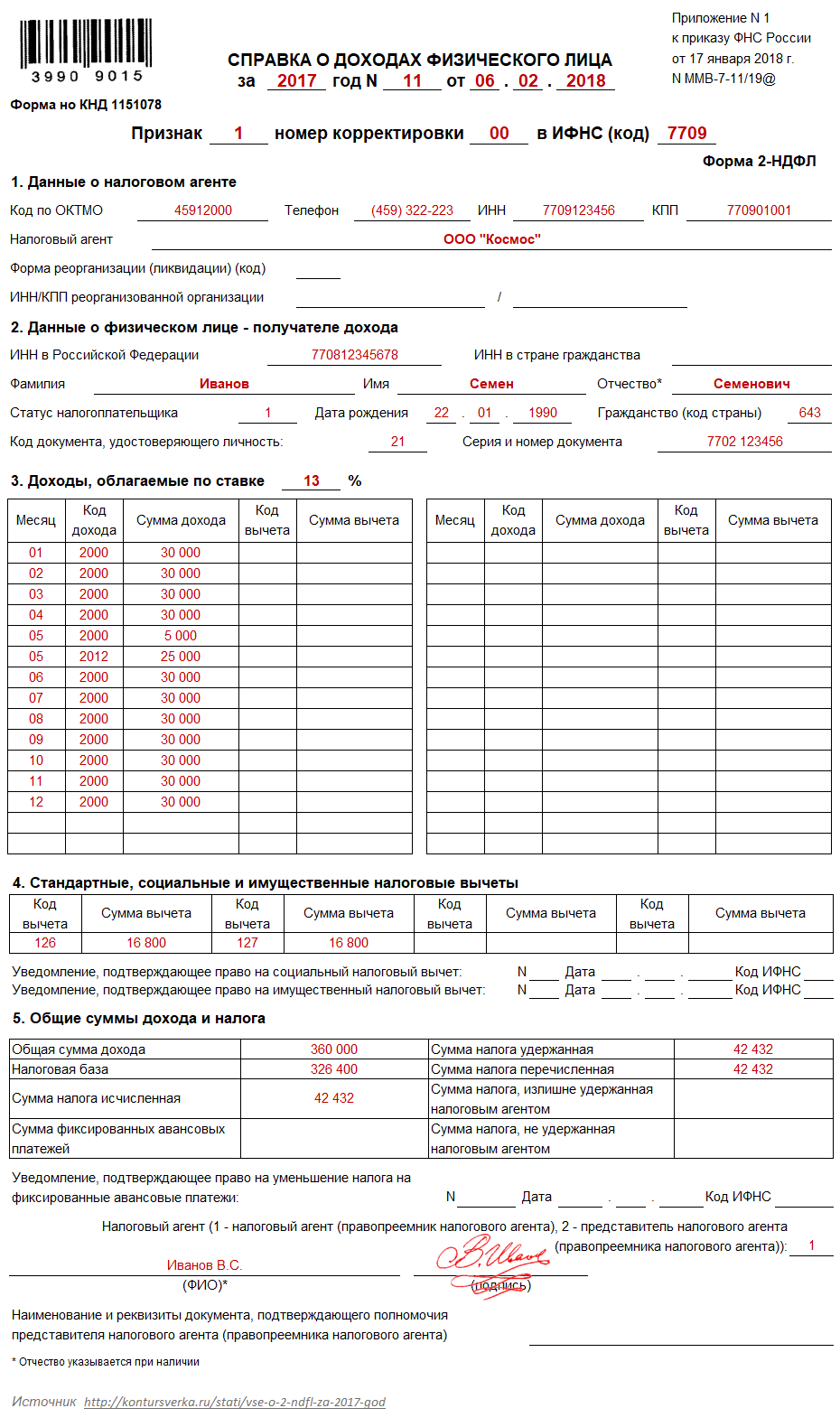

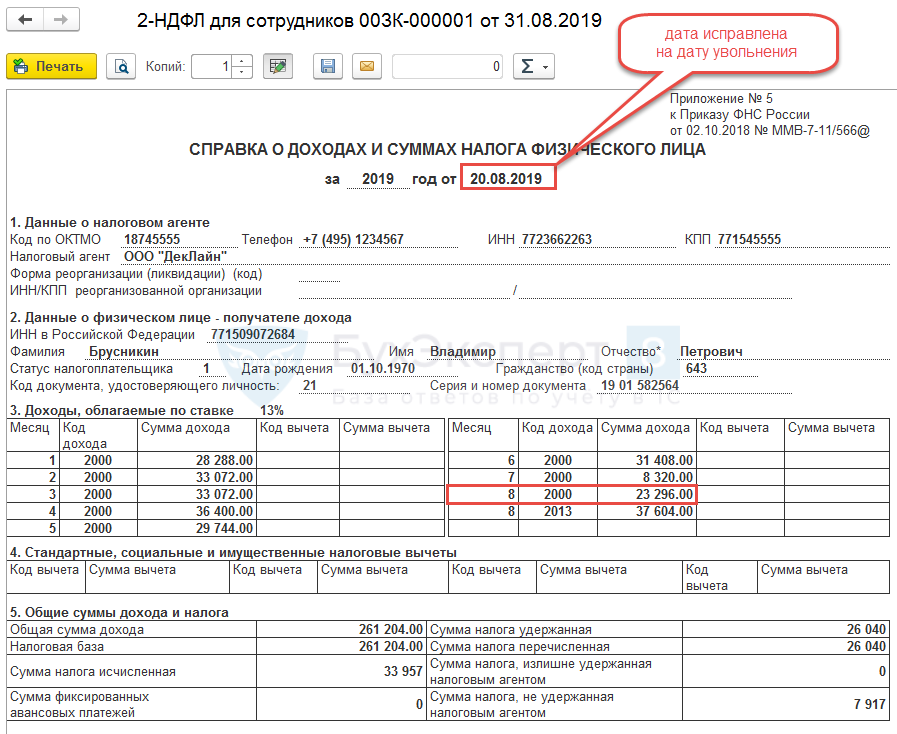

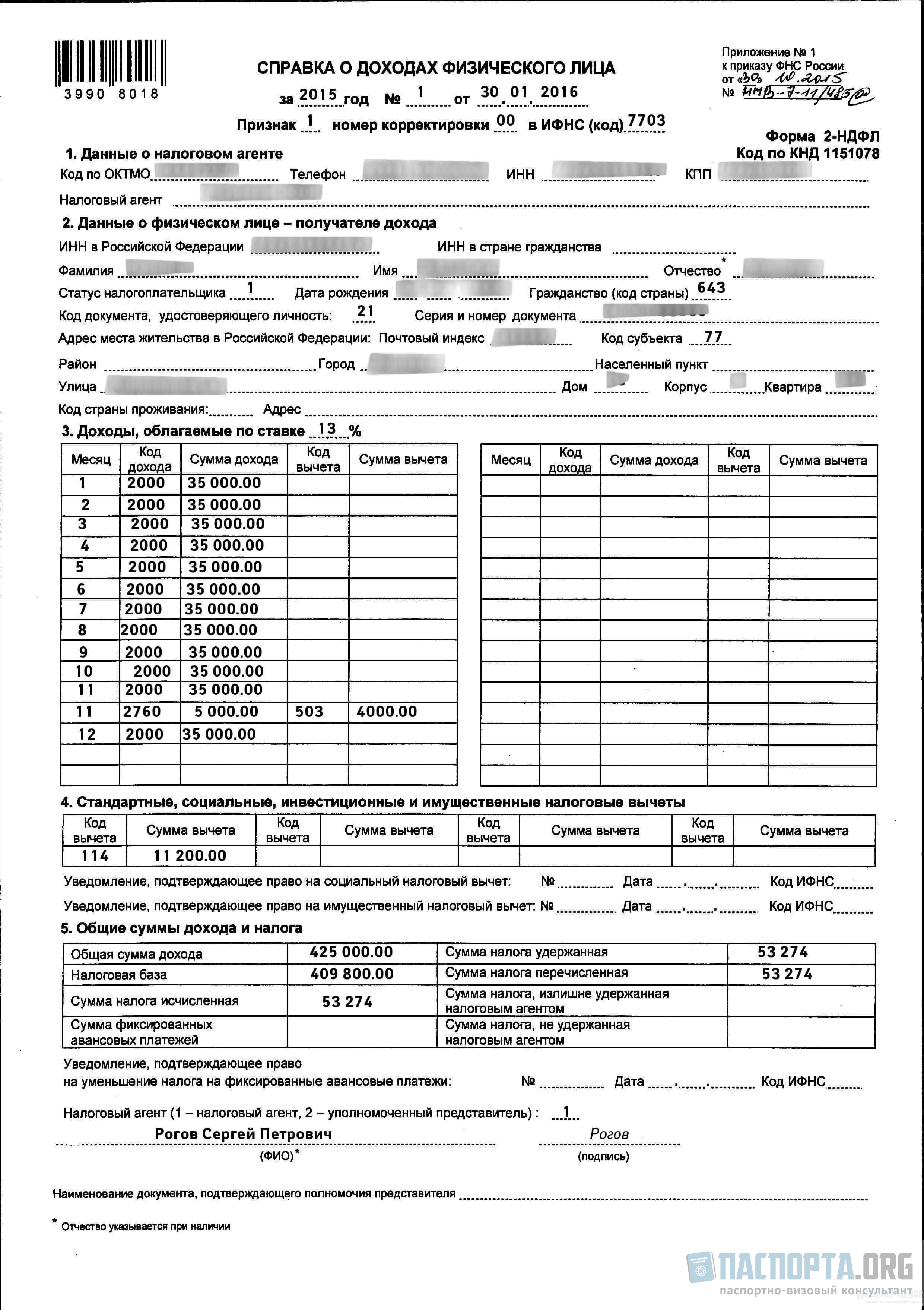

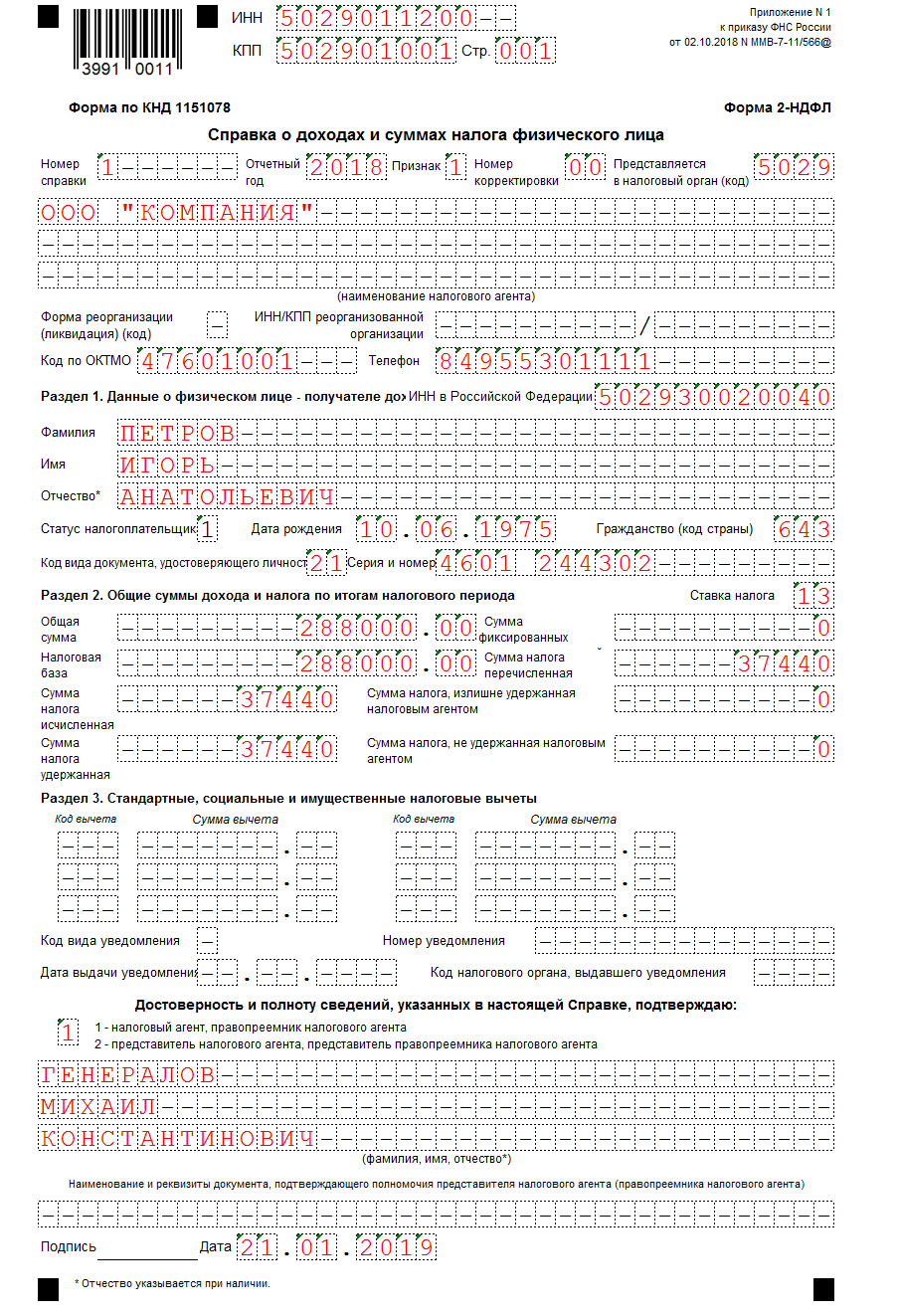

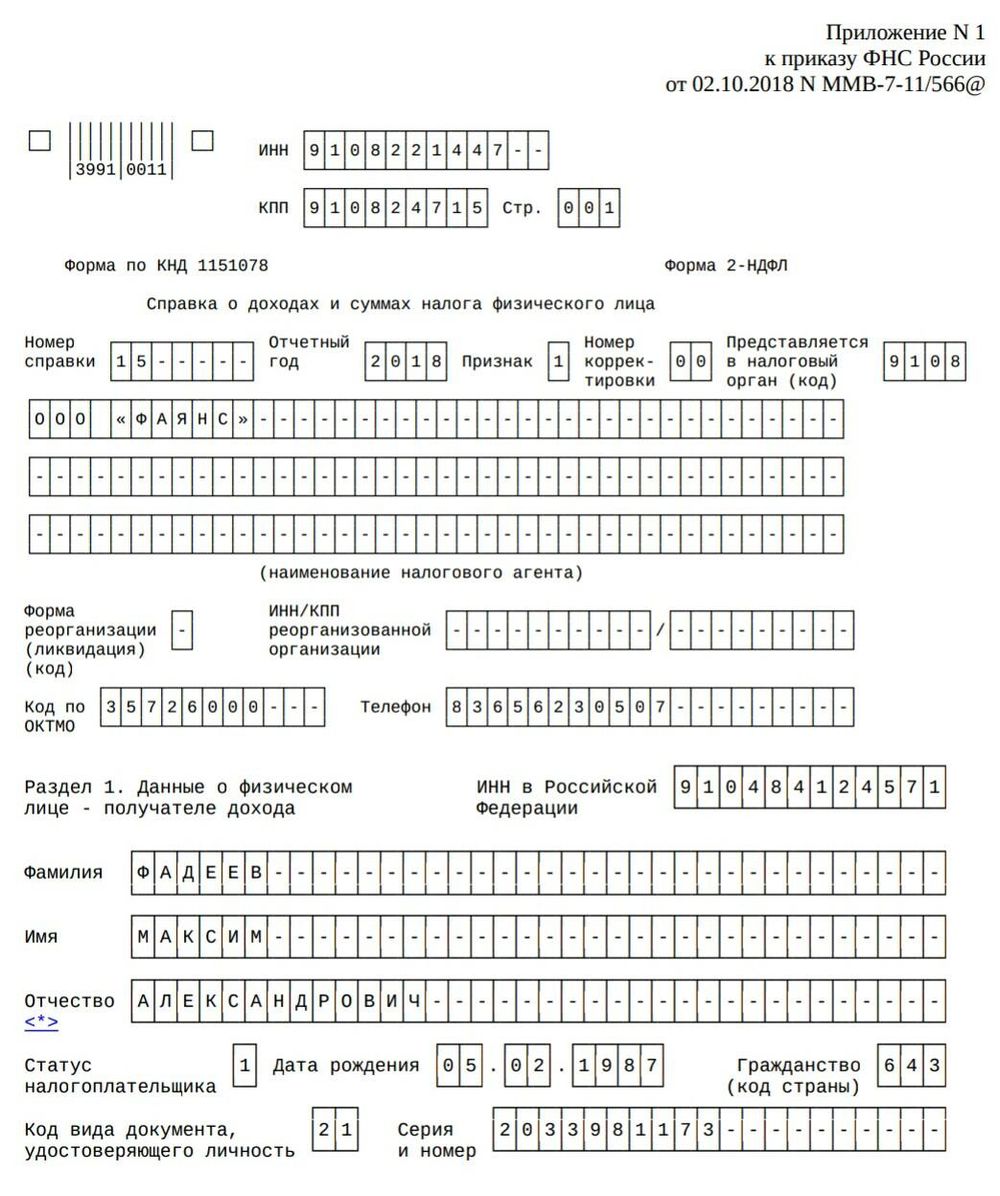

Последнюю форму 2-НДФЛ утвердили 2 октября 2018 года, присвоив ей номер по КНД 1151078. Бланк был утверждён Приказом ФНС № ММВ-7-11/566@. В документе работодатель заполнял сведения обо всех физических лицах, включая данные об источнике дохода, заработной плате и удержанных налогах. Такая форма использовалась с начала 2019 года.

Бланк был утверждён Приказом ФНС № ММВ-7-11/566@. В документе работодатель заполнял сведения обо всех физических лицах, включая данные об источнике дохода, заработной плате и удержанных налогах. Такая форма использовалась с начала 2019 года.

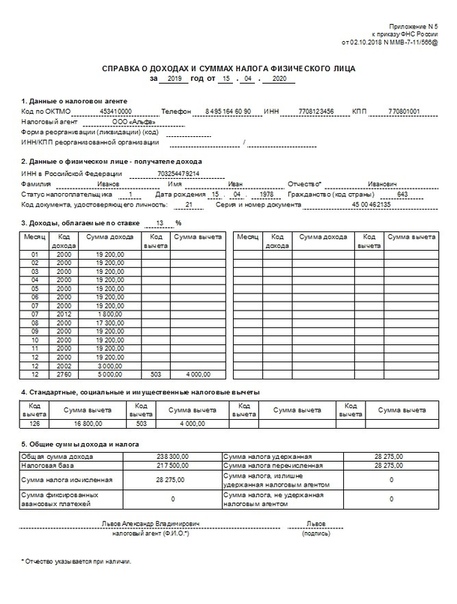

Работодатели направляли отчёт в налоговую раз в год, а также выдавали работникам по обращению (в соответствии со ст. 230 НК РФ). Эти отчёты немного различались: тот документ, который выдавали сотрудникам, имел сокращённый формат, из него были исключены все ненужные для физического лица строки.

Основная форма, которую работодатель должен был направлять в налоговую инспекцию, содержал вводную часть, три основных раздела и приложение. Форму за 2020 год подавали до 1 марта.

Важно: физическое лицо может и сейчас получить справку по форме, утверждённой Приказом ФНС № ММВ-7-11/566@, однако аналогичный отчёт в налоговую инспекцию нужно подавать теперь в составе 6-НДФЛ, о чём мы поговорим в следующем разделе.

Сдавать отчётность в электронном виде удобно в онлайн-сервисе «Астрал Отчёт 5.

Как уже было сказано выше, последний раз работодатели подавали 2-НДФЛ в ФНС в этом году. Следовательно, за 2021 год подавать отчёт не нужно. Однако заполнять эти сведения всё же придётся.

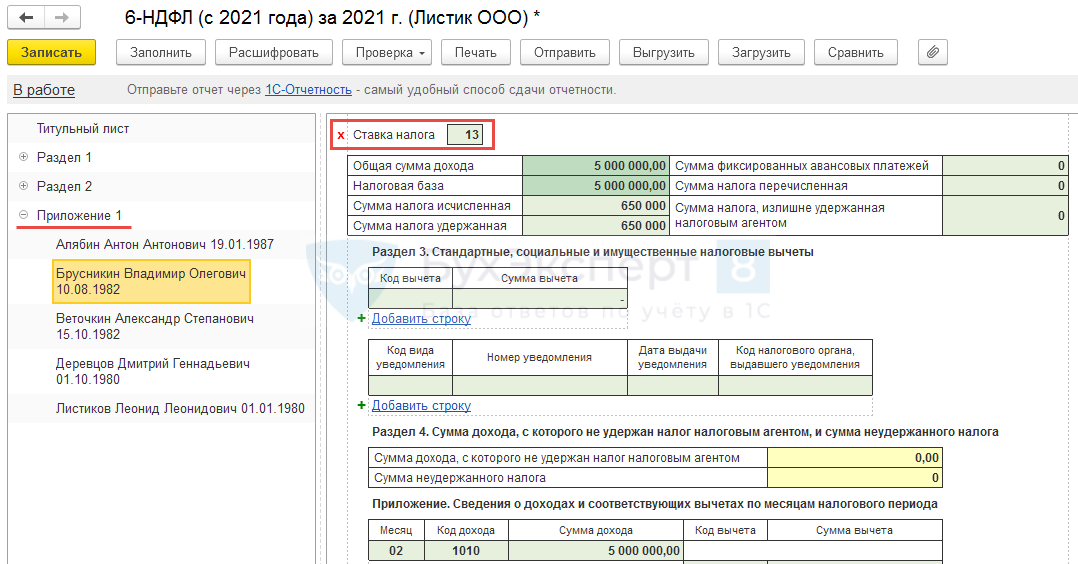

15 октября 2020 года был издан Приказ ФНС № ЕД-7-11/753@, который внёс изменения в форму 6-НДФЛ. Одним из них явилось включение справки о доходах и суммах налога физического лица как приложения № 1 к форме.

Немного истории. Форму 6-НДФЛ утвердили 1 января 2016 года, назвав её «Расчёт сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом». Работодатели обязаны были подавать отчёт за I квартал, полугодие, девять месяцев и год. Расчёт по 6-НДФЛ подавали не позднее последнего дня месяца, следующего за соответствующим периодом.

Расчёт подавался совместно с 2-НДФЛ с одной лишь разницей: 6-НДФЛ — это ежеквартальный отчёт, а 2-НДФЛ ежегодный.

«Справка о доходах и суммах налога физического лица» теперь входит в Расчёт 6-НДФЛ, как Приложение № 1. Строки нового приложения практически идентичны тем, что были в отчёте 2-НДФЛ, а само приложение разделено на две страницы.

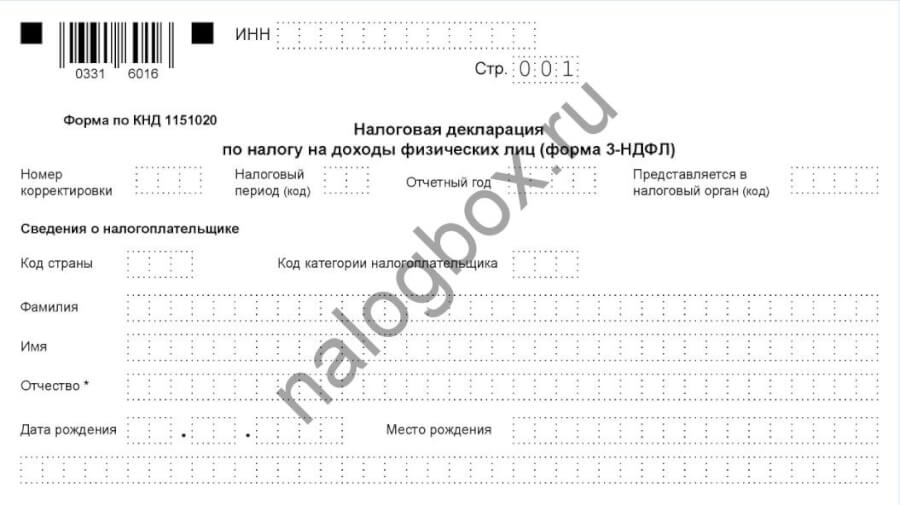

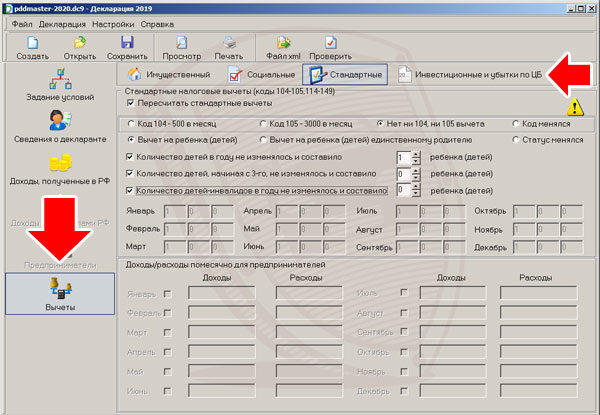

Порядок заполнения Приложения № 1 приведён в Приказе ФНС № ЕД-7-11/753@ в части V. Налоговый период, за который заполняется справка составляет один год, соответственно, его не нужно заполнять при ежеквартальной подаче 6-НДФЛ. По порядку разберём, как именно заполнять этот раздел.

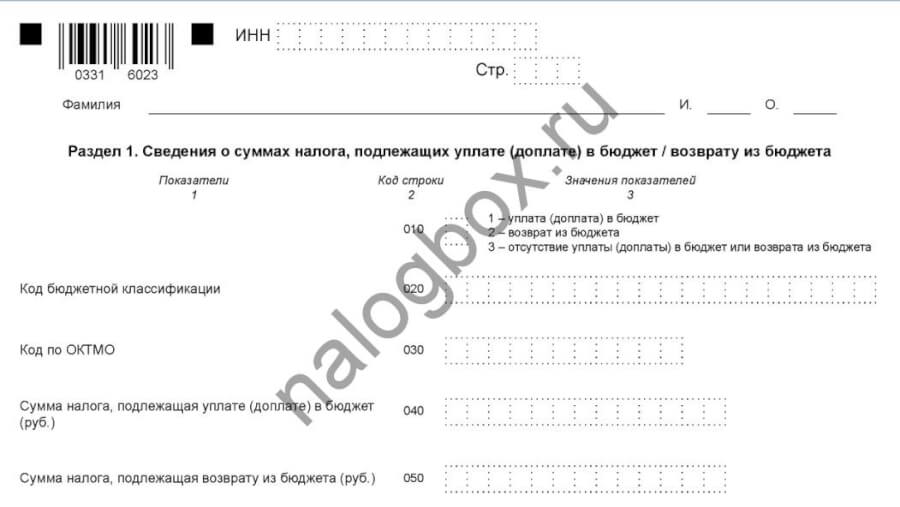

Заполнение вводной части. В первую очередь нужно заполнить ИНН, КПП и номер страницы, они расположены в верхней части первого листа Приложения № 1. Следующими нужно заполнять

д. по порядку.

д. по порядку.Далее заполняются сведения о физическом лице. Здесь нужно указать следующие данные: ИНН, Ф.И.О, дату рождения и код страны, гражданином которой является физическое лицо. В графе «Статус налогоплательщика» указывается код этого статуса (подробнее о кодах можно узнать в Приказе). Далее нужно указать код вида документа, удостоверяющего личность, а также его серию и номер.

Заполнение Раздела 2. Здесь нужно указать общую сумму дохода, налоговую базу, исчисленную, перечисленную и удержанную суммы налога, сумму фиксированного аванса, а также излишне удержанную сумму налога

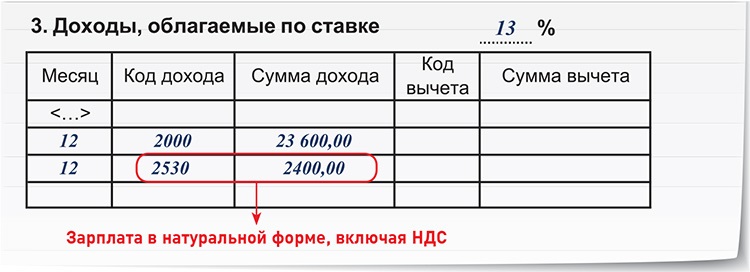

в специально отведённых графах. Указать нужно также и ставку налога.Заполнение Раздела 3. Здесь указывается информация о предоставляемых налоговым агентом налоговых вычетов. В специально отведённых графах нужно указать код и сумму для каждого из вычетов.

Код уведомления заполняется одним из номеров — 1, 2, 3, — в зависимости от того, как именно было выдано этого уведомление. Подробнее об этом можно узнать из Приказа. Номер и дата уведомления, а также код налогового органа, его выдавшего, указываются в соответствующих графах.

Подробнее об этом можно узнать из Приказа. Номер и дата уведомления, а также код налогового органа, его выдавшего, указываются в соответствующих графах.

Заполнение Раздела 4. Короткий раздел, где нужно указать сумму дохода, с которого не был удержан налог и соответствующую сумму налога. Внизу странице нужно поставить подпись и дату.

Заполнение Приложения. Вверху страницы нужно указать ИНН, КПП и номер страницы

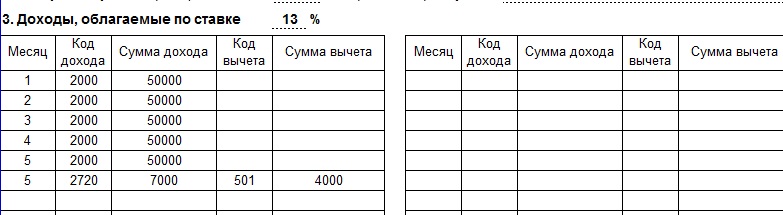

В соответствующих графах в хронологическом порядке указываются сведения о полученных доходах и суммах вычета. Сначала указывается месяц, следом — код дохода и код вычета. Далее, соответственно, сумму дохода и сумму вычета. Заполнять эту информацию нужно для каждого месяца.

Внизу страницы, так же как и на прошлом листе, должна быть подпись и дата. На этом заполнение справки закончено.

На этом заполнение справки закончено.

Новое приложение Расчёта 6-НДФЛ практически идентично форме 2-НДФЛ, но есть небольшие различия, о которых стоит упомянуть:

Поле «Отчётный год» отсутствует в новом приложении.

Добавлен Раздел 4, который заменяет удалённую строку «Сумма налога, не удержанная налоговым агентом».

В Раздел 3 добавлены поля о сведениях об уведомлениях от налоговой инспекции.

В новом приложении убрали строки, где заполнялись данные о налоговом агенте.

Как заполнить 2‑НДФЛ в 2021 году

Если вы выдаёте зарплату работникам или дивиденды учредителям, вам нужно удерживать с этих выплат НДФЛ и перечислять его в налоговую. Существует два отчёта по НДФЛ: ежеквартальный 6-НДФЛ и ежегодный 2-НДФЛ. Отчёт 2-НДФЛ отменяют с 2021 года, но за 2020 год его нужно сдать в прежней форме. В этой статье мы расскажем о том, как заполнить 2-НДФЛ.

Если в течение года ни один человек не получал от вас доходы, 2-НДФЛ сдавать не нужно.

Что такое НДФЛ

НДФЛ — это налог на доходы физических лиц. Его платит каждый человек, который получает доход. Но чаще всего он платит не сам, а этим занимается организация, в которой он работает.

Наняв работника, вы становитесь его налоговым агентом. Теперь вы должны считать, удерживать и перечислять в налоговую НДФЛ с его зарплаты. Важно: вы платите НДФЛ не из своих денег, а удерживаете из зарплаты сотрудника. То есть вы посредник между ним и государством. Обычно, размер НДФЛ 13% от дохода. Но бывает и больше. Например, с выигрыша в лотерею нужно заплатить 35%.

Сроки сдачи отчётности 2-НДФЛ

2-НДФЛ нужно сдавать раз в год до 1 марта. Если срок выпадает на выходной или праздник, он переносится на следующий рабочий день.

Не забывайте каждый квартал сдавать отчёт 6-НДФЛ. Подробнее о нём читайте в статье «Как подготовить отчёт 6-НДФЛ».

Правила заполнения формы 2-НДФЛ

2-НДФЛ состоит из справок на каждого сотрудника. В справке отражается информация о доходах, вычетах, исчисленном, удержанном и перечисленном налоге.

В справке отражается информация о доходах, вычетах, исчисленном, удержанном и перечисленном налоге.

Скачать форму 2-НДФЛ

Правила заполнения 2-НДФЛ

- Исчисленный налог — 13% от разницы между доходами и налоговыми вычетами.

- Удержанный налог — сколько НДФЛ вы удержали из зарплаты сотрудника.

- Перечисленный налог — сколько НДФЛ вы перечислили в налоговую.

Чаще всего трудности возникают при заполнении суммы перечисленного налога. В течение всего года вы платите общую сумму НДФЛ по всем сотрудникам, а в 2-НДФЛ её нужно распределить отдельно по каждому. Если вы всегда перечисляли ровно столько, сколько должны, проблем не будет — исчисленный, удержанный и перечисленный налог будут равны. Но встречаются ситуации, когда эти суммы различаются. Причины бывают разные. Например, при пересчёте налога в случае увольнения сотрудника вы не можете удержать налог, а при несвоевременном перечислении налога в бюджет образуется недоплата.

Что делать, если вы недоплатили НДФЛ

Если вы можете удержать недоплаченный НДФЛ, сделайте это до подачи 2-НДФЛ. Так вы сначала погасите недоимку, а потом распределите перечисленный налог по сотрудникам. Тогда в 2-НДФЛ начисленный, удержанный и перечисленный налог будут равны.

Если вы недоплатили и не можете удержать налог, например, сотрудник уже уволился, подготовьте справку 2-НДФЛ с признаком «2». В ней начисленный налог будет отличаться от удержанного и перечисленного. Также заполните строку «Сумма налога, не удержанная налоговым агентом».

Что делать с переплатой НДФЛ

Есть две причины переплаты:

- Вы удержали у сотрудника нужную сумму НДФЛ, но по ошибке перечислили больше. Такое может случиться из-за ошибки в платёжке. В этом случае переплату можно только вернуть или зачесть в счёт платежей по другому налогу. Зачесть в счёт предстоящих платежей по НДФЛ не получится. Всё потому, что НДФЛ — это налог, который удерживают из зарплаты сотрудника.

Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 2-НДФЛ такая переплата не отражается.

Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 2-НДФЛ такая переплата не отражается.

- Вы удержали у сотрудника больше НДФЛ, чем нужно. Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

Вы можете вернуть эту сумму из своих денег, а потом уменьшать на неё платежи по НДФЛ за всех сотрудников. И так, пока полностью не возместите налог, но в рамках трёх месяцев. Иногда суммы налога, который предстоит перечислить в ближайшие три месяца, не хватает для возмещения переплаты. Поэтому прикиньте будущие платежи заранее. И если поймёте, что их недостаточно, подайте в налоговую заявление о возврате излишне удержанного налога. Это нужно сделать в течение 10 дней со дня получения заявления от сотрудника.

Если вы успеете вернуть работнику деньги до подачи 2-НДФЛ, то переплату в справке показывать не нужно. Начисленный, удержанный и перечисленный налог будут равны. Если не успеете, тогда при заполнении 2-НДФЛ поставьте правильную сумму НДФЛ в строку «Сумма налога исчисленная».

В строках «Сумма налога удержанная» и «Сумма налога перечисленная» укажите НДФЛ с учётом переплаты. А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты. После возврата работнику НДФЛ нужно подать в инспекцию уточненную справку 2-НДФЛ.

В строках «Сумма налога удержанная» и «Сумма налога перечисленная» укажите НДФЛ с учётом переплаты. А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты. После возврата работнику НДФЛ нужно подать в инспекцию уточненную справку 2-НДФЛ.

Когда подают аннулирующие справки

Чаще всего, когда отправили отчёт не в ту налоговую. Если 2-НДФЛ нужно просто скорректировать, сразу подайте корректировку — аннулирующую справку перед этим не подавайте.

В аннулирующей справке в поле «признак» ставят код 99. А в полях «Сумма дохода», «Сумма исчисленного налога», «Сумма удержанного налога», «Сумма перечисленного налога» — нули.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатноКак выдать сотруднику справку 2-НДФЛ

Сотрудники получают 2-НДФЛ на руки, например, если увольняются. Для этого случая с 2019 года действует своя версия формы. Пользуйтесь ей.

Пользуйтесь ей.

Скачать форму 2-НДФЛ для сотрудников

Статья актуальна на

Коды вычетов в 2-НДФЛ

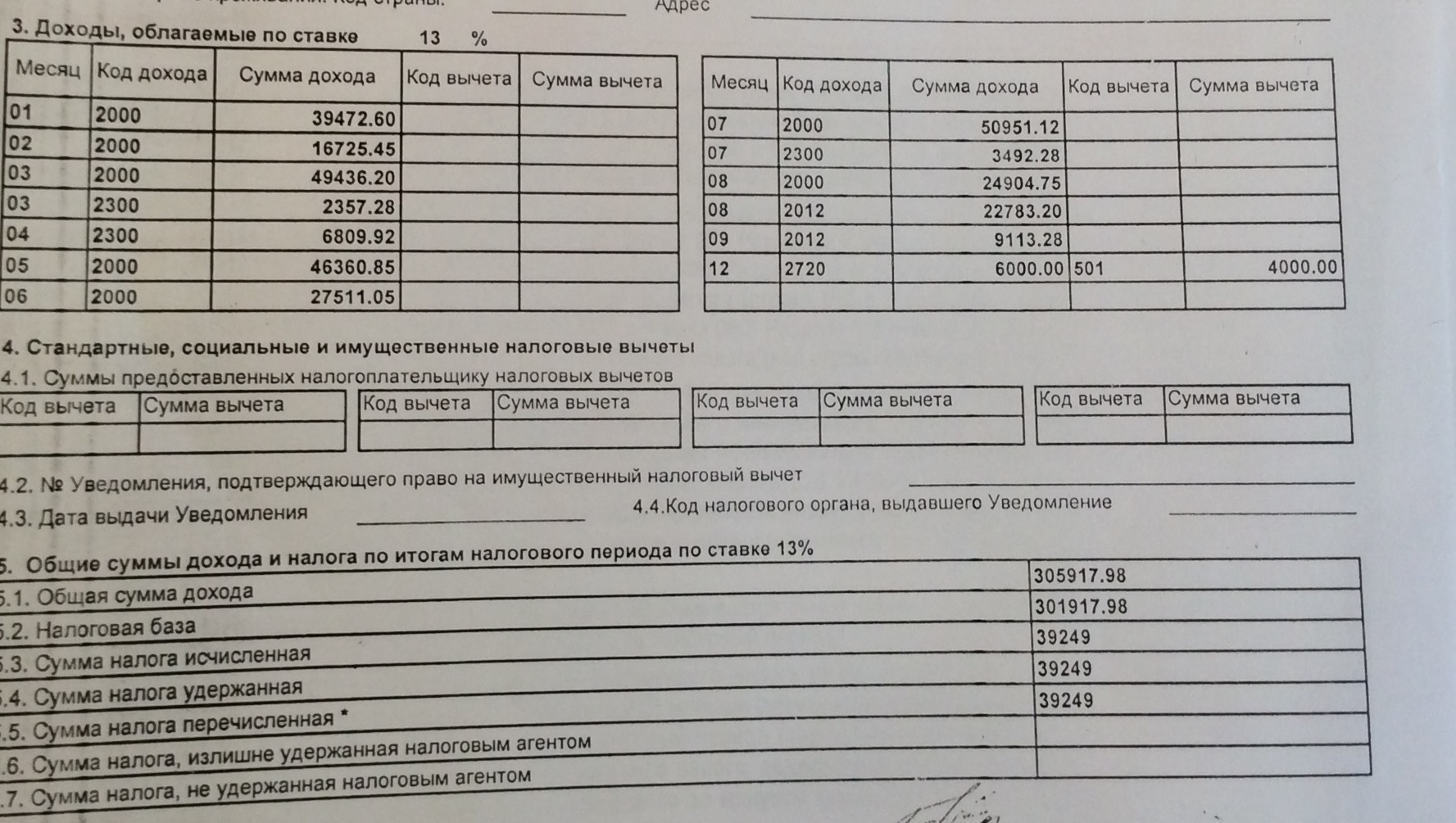

Помимо кодов доходов в справках ф. 2-НДФЛ нужно указывать коды вычетов. Такие льготы предусмотрены нормами налогового законодательства РФ и регламентируются в стат. 217-221, 214-214.4, 214.9. Разберемся, как заполнять коды вычета в справке 2-НДФЛ 2019 года.

Что такое код налогового вычета в справке 2-НДФЛ

В процессе формирования 2-НДФЛ налоговые агенты должны обосновать снижение облагаемой базы по подоходному налогу. Уменьшение начислений выполняется на суммы налоговых вычетов, которые используются физлицами в соответствии с законодательными нормами.

Все предоставляемые работникам виды вычетов отражаются в справке в закодированном виде. Действующие значения показателей утверждены ФНС в Приказе № ММВ-7-11/387@ от 10. 09.15 г. (ред. – от 24.10.17 г.). Здесь приведены коды доходов, вычетов 2-НДФЛ. Если сотрудник одновременно применяет несколько видов льгот, работодатель обязан последовательно указать сведения по каждой из них. Разбивка данных приводится в приложении по месяцам календарного года.

09.15 г. (ред. – от 24.10.17 г.). Здесь приведены коды доходов, вычетов 2-НДФЛ. Если сотрудник одновременно применяет несколько видов льгот, работодатель обязан последовательно указать сведения по каждой из них. Разбивка данных приводится в приложении по месяцам календарного года.

Код дохода в 2-НДФЛ

Новые коды вычетов 2-НДФЛ

Последние изменения в Приказ ФНС № ММВ-7-11/387@ внесены 24.10.17 г. Приказом ФНС № ММВ-7-11/820@. Согласно этому НПА в перечень добавили новый код налогового вычета 2-НДФЛ «619». Это значение предназначено для внесения в документ сведений по положительному результату от сделок на индивидуальном инвестиционном счете физлица. Предыдущие корректировки носили более масштабный характер (Приказ ФНС № ММВ-7-11/633@ от 22.11.16 г.).

Справка 2-НДФЛ – расшифровка кодов вычетов

Нужный код вычета налогоплательщика в 2-НДФЛ выбирается по Приложению 2 Приказа N ММВ-7-11/387@. Разбивка значений выполняется в зависимости от вида льготы – стандартная, социальная, имущественная, профессиональная и т. д. Основные коды собраны в таблице ниже.

д. Основные коды собраны в таблице ниже.

Таблица. Коды вычетов по НДФЛ в 2019 году с расшифровкой:

| Кодировка вычета | Наименование вычета |

| «Детские» стандартные по стат. 218 НК (подп. 4 п. 1) | |

| Льгота, которая предоставляется работодателем родителю (супругу/супруге родителя) или усыновителю на ребенка возрастом младше 18 лет, а также на ребенка-учащегося по очной системе обучения младше 24 лет | |

| 126 | Полагается на 1-ого ребенка |

| 127 | Полагается на 2-ого ребенка |

| 128 | Полагается на 3-ого ребенка и всех последующих |

| 129 | Полагается на ребенка с инвалидностью I группы или II |

| Льгота, которая предоставляется работодателем опекуну, приемному родителю (супругу/супруге) или попечителю на ребенка возрастом младше 18 лет, а также на ребенка-учащегося по очной системе обучения младше 24 лет | |

| 130 | Полагается на 1-ого ребенка |

| 131 | Полагается на 2-ого ребенка |

| 132 | Полагается на 3-ого ребенка и всех последующих |

| 133 | Полагается на ребенка с инвалидностью I группы или II |

| Двойная льгота, которая предоставляется работодателем усыновителю или единственному родителю на ребенка возрастом младше 18 лет, а также на ребенка-учащегося по очной системе обучения младше 24 лет | |

| 134 | Полагается на 1-ого ребенка |

| 136 | Полагается на 2-ого ребенка |

| 138 | Полагается на 3-ого ребенка и всех последующих |

| 140 | Полагается на ребенка с инвалидностью I группы или II |

Имущественные по стат. 220 НК – код имущественный вычет в 2-НДФЛ вносится в зависимости от характера затрат 220 НК – код имущественный вычет в 2-НДФЛ вносится в зависимости от характера затрат | |

| 311 | По тратам на строительство нового жилья или его покупку, а также приобретение земельных участков под ИЖС |

| 312 | По тратам на % по займам под строительство жилья, его покупку или приобретение земельных участков под ИЖС |

| Профессиональные по стат. 221 НК | |

| 403 | Затраты, которые возникли при исполнении договоров ГПХ и имеют документальное подтверждение |

| 404 | Затраты, которые возникли при исполнении авторских договоров и имеют документальное подтверждение |

| Предусмотренные в стат. 217 НК | |

| 501 | Из стоимости полученных от работодателей подарков |

| 503, 506, 508 | При отражении материальной помощи в 2-НДФЛ код вычета зависит от вида выплаты |

Обратите внимание! Нередко работодателей интересует вопрос: Какой код вычета больничного листа в 2-НДФЛ? По таким доходам действует код 2300, который нужно использовать в 2019 году при отражении сумм за 2018 г.

Как сдать 2-НДФЛ по формату 5.06 — Контур.Экстерн

Начало работы

Чтобы начать подготовку отчета 2-НДФЛ, в Экстерне выберите параметры отчета:

Затем по кнопке «Заполнить отчет» на этой же вкладке откроется страница черновика, а в другом окне — новый редактор. Теперь он выглядит так же, как редактор всех остальных отчетов для ФНС:

Подготовка отчета

Быстро и корректно подготовить отчет 2-НДФЛ вам поможет комплекс полезных возможностей в новом редакторе.

- Автоперенос справок

Чтобы заполнить список справок, используйте автоперенос — вы можете одной кнопкой перенести справки из предыдущего периода. А данные за текущий отчетный период из старого редактора (5.05) Экстерн перенесет автоматически при вашем первом входе в редактор 5.06.

- Загрузка отчетов в старом формате

При заполнении списка справок вы можете загрузить отчет 2-НДФЛ формата 5. 05. Например, если вы заполнили отчет 2-НДФЛ в своей учетной системе в предыдущем формате 5.05 — нажмите на кнопку «Загрузить отчет из файла» в редакторе 2-НДФЛ, загрузите ваш файл 5.05, и он автоматически сконвертируется в формат 5.06.

05. Например, если вы заполнили отчет 2-НДФЛ в своей учетной системе в предыдущем формате 5.05 — нажмите на кнопку «Загрузить отчет из файла» в редакторе 2-НДФЛ, загрузите ваш файл 5.05, и он автоматически сконвертируется в формат 5.06.

- Автоподбор кодов и ставок

Экстерн автоматически подбирает:

— коды доходов в зависимости от выбранной ставки и коды вычетов в зависимости от выбранного кода дохода;

— ставки, которые соответствуют указанному статусу налогоплательщика (сотрудника).

Если вы заполняли отчет 2-НДФЛ в Экстерне, то он сам выполнит расчеты по введенным данным. А если загрузили файл из своей учетной системы, то Экстерн проверит его на корректность перед отправкой.

- Массовые действия

Чтобы не вносить правки в отчет по каждому сотруднику, в Экстерне вы можете выполнять массовые действия с формами 2-НДФЛ:

— перенумеровать справки;

— поменять номер корректировки;

— поменять тип справок.

- Отчет за реорганизованную компанию

Экстерн поможет в ситуации, когда компании-правопреемнику надо подать 2-НДФЛ за налогового агента, который был реорганизован. На титульном листе вам достаточно внести информацию о реорганизации, а в карточке справки проставить признак «Удержанный» или «Неудержанный». После этого редактор 2-НДФЛ автоматически подставит в отчете признак 3 («Удержанный НДФЛ, подает правопреемник») или 4 («Неудержанный НДФЛ, подает правопреемник»).

Проверка и отправка

После заполнения отчета вы увидите протокол контроля на вкладке «Проверка» в левом меню редактора. Если в отчете были допущены ошибки, редактор покажет их. При необходимости вы сможете скачать XML-файл, чтобы загрузить в свою учетную систему и исправить ошибки там. Если отчет заполнен корректно, вы переходите на страницу контроля и затем на страницу отправки.

Печать форм

В Экстерне вы можете распечатать следующие документы:

1) новые печатные формы, которые соответствуют Приказу ФНС от 02. 10.2018 № ММВ-7-11/566@:

10.2018 № ММВ-7-11/566@:

- «Форму для подачи в ИФНС, Приложение 1 к приказу»;

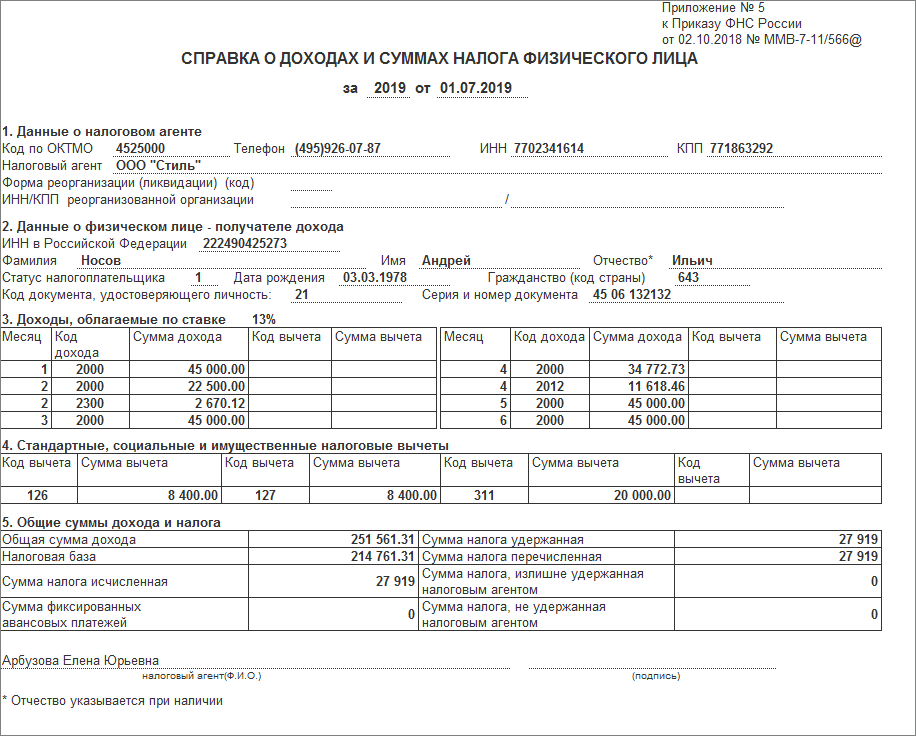

- «Форму для выдачи сотруднику, Приложение 5 к приказу»;

- «Реестр справок, Приложение 1 к Порядку представления в налоговые органы».

2) расширенный реестр в виде сводной таблицы и сверку с 6-НДФЛ. Эти печатные формы помогут вам проверить, правильно ли вы заполнили данные по сотрудникам, или сравнить отчет с формой 6-НДФЛ по контрольным соотношениям.

Используйте новый редактор 2-НДФЛ в Экстерне и оставляйте свое мнение о нем в форме обратной связи — по кнопке «Оставить отзыв».

Что означают коды формы W2 Box 12

Если у вас есть сумма, указанная в графе 12 вашего W-2, это может быть одно из нескольких значений. Читайте больше, когда мы излагаем инструкции для поля 12 в форме W-2.

Что такое W-2 box 12?

Форма W-2 — одна из наиболее распространенных налоговых форм, используемых налогоплательщиками США. Фактически, это налоговая декларация, в которой указывается ваша заработная плата и налоги, удерживаемые из вашей заработной платы. Если вы когда-либо действительно изучали детали формы, вы можете быть ошеломлены, так как на ней много полей и кодов.

Фактически, это налоговая декларация, в которой указывается ваша заработная плата и налоги, удерживаемые из вашей заработной платы. Если вы когда-либо действительно изучали детали формы, вы можете быть ошеломлены, так как на ней много полей и кодов.

Одна особенно подробная область — это поле 12. В форме W-2 поле 12 имеет ряд подкатегорий от A до HH. Короче говоря, коды блока 12 W-2 предоставляют дополнительную информацию и определяют, является ли сумма доходом. Однако, если какая-либо сумма является валовым доходом, она уже включена в поле 1 W-2. Каждый код поля 12 формы W-2 представляет собой одно- или двухбуквенный код.

Инструкции для коробки 12 на W-2

Если вы платите налоги самостоятельно, важно понимать инструкции для поля 12 на W-2.Если нет, позвольте налоговому профи H&R Block помочь. С нашим обзором налоговых профсоюзов вы можете собрать свои документы, а налоговый профи сделает все остальное. Просто просмотрите и подтвердите свой возврат. И вы можете встретиться так, как вам удобно — в офисе, в чате, по телефону или по видео.

Коды коробки 12 W-2:

- A — Неуплаченный налог социального обеспечения или RRTA на чаевые. Включите этот налог в форму 1040, Приложение 2, строка 8, установите флажок c и в поле рядом с этим полем введите сумму налога и код, который его идентифицирует, здесь как «UT».

- B — Неуплаченный налог на чаевые по программе Medicare. Включите этот налог в приложение 2 формы 1040, строка 8, флажок c и укажите как «UT».

- C — Налогооблагаемые расходы по групповому срочному страхованию жизни свыше 50 000 долларов (включены в W-2, графы 1,3 (до базовой заработной платы социального обеспечения) и графа 5). Только информация.

- D — Выборочная отсрочка по плану денежных средств или договоренностей Раздела 401 (k). Это включает в себя ПРОСТОЕ 401 (k) расположение. Вы можете претендовать на получение сберегательного кредита, форма 1040, Приложение 3, строка 4.Подробности см. В Инструкции по форме 1040.

- E — Избирательные отсрочки по соглашению о сокращении заработной платы согласно Разделу 403 (b).

У вас может быть возможность потребовать сберегательный кредит, форма 1040, Приложение 3, строка 4. Подробнее см. Инструкции по форме 1040.

У вас может быть возможность потребовать сберегательный кредит, форма 1040, Приложение 3, строка 4. Подробнее см. Инструкции по форме 1040. - F - Избирательные отсрочки в соответствии с разделом 408 (k) (6) о сокращении заработной платы SEP. У вас может быть возможность потребовать сберегательный кредит, форма 1040, Приложение 3, строка 4. Подробнее см. Инструкции по форме 1040.

- G — Избирательные отсрочки и взносы работодателя (включая невыборные отсрочки) в план отсроченных компенсаций согласно Разделу 457 (b).У вас может быть возможность потребовать сберегательный кредит, форма 1040, Приложение 3, строка 4. Подробнее см. Инструкции по форме 1040.

- H — Выборочные отсрочки по плану организации, освобожденной от налогов согласно Разделу 501 (c) (18) (D). У вас может быть возможность потребовать сберегательный кредит, форма 1040, Приложение 3, строка 4. Подробнее см. Инструкции по форме 1040.

- J — Не облагаемое налогом пособие по болезни (только информация, не включено в поля 1, 3 или 5 W-2).

- K — 20% акцизный налог на сверхнормативные выплаты золотого парашюта. Включите этот налог в приложение 2 формы 1040, строка 8, установите флажок c и в поле рядом с этим полем введите сумму налога и код, который его идентифицирует, здесь как «EPP».

- L — Обоснованное возмещение деловых расходов сотрудников (не облагается налогом). Возможно, вам потребуется заполнить форму 2106 «Деловые расходы сотрудников». Эта сумма указана в этой форме в строке 7. Подробности см. В Инструкции по форме 2106.

- M — Неуплаченный налог на социальное обеспечение или RRTA на налогооблагаемую стоимость группового срочного страхования жизни свыше 50 000 долларов США (только для бывших сотрудников). Включите этот налог в форму 1040, Приложение 2, строка 8, обозначьте как «UT».

- N — Неуплаченный налог по программе Medicare на налогооблагаемую стоимость группового страхования жизни свыше 50 000 долларов (только для бывших сотрудников).Включите этот налог в форму 1040, Приложение 2, строка 8, обозначьте как «UT».

- P — Исключаемые возмещения расходов на переезд, выплачиваемые непосредственно военнослужащим вооруженных сил США (не включены в поля 1, 3 или 5). Используйте форму 3903 «Расходы на переезд», чтобы рассчитать размер вычета расходов на переезд и составить отчет по форме 1040, Приложение 1, строка 13, если вы соответствуете требованиям.

- Q — Необлагаемое боевое вознаграждение . См. Инструкции к Форме 1040 или Форме 1040-SR для получения подробной информации о том, как сообщить эту сумму.

- R — Взносы работодателя на ваш медицинский сберегательный счет Archer (MSA).Отчет по форме 8853, Archer MSA и договоры страхования долгосрочного ухода, строка 1.

- S — Взносы на снижение заработной платы сотрудников согласно Разделу 408 (p) ПРОСТОЙ. (Не включено во вставку 1). У вас может быть возможность потребовать сберегательный кредит, форма 1040, Приложение 3, строка 4. Подробнее см. Инструкции по форме 1040.

- T — Выплаты по усыновлению, предоставляемые работодателем (не включены во вставку 1).

Заполните форму 8839 «Квалифицированные расходы на усыновление», чтобы рассчитать исключаемые суммы.

Заполните форму 8839 «Квалифицированные расходы на усыновление», чтобы рассчитать исключаемые суммы. - V — Доход от исполнения неустановленного законом опциона на акции (s ) (включен в поля 1, 3 (до базовой заработной платы социального обеспечения) и 5).Требования к отчетности см. В Публикации 525 «Налогооблагаемый и необлагаемый доход».

- W — Взносы работодателя (включая суммы, которые сотрудник решил внести, используя план кафетерия Раздела 125) на ваш сберегательный счет на медицинское обслуживание (HSA). (Не включен в Таблицу 1, 3 или 5.) Отчет по форме 8889 «Счета медицинских сбережений» (HSAs).

- Y — Отсрочки в соответствии с неквалифицированным планом отложенной компенсации согласно Разделу 409A.

- Z — Доход по неквалифицированному плану отсроченной компенсации, который не соответствует требованиям Раздела 409A.Эта сумма также включена в поле 1 и облагается дополнительным налогом в размере 20% плюс проценты. См. Инструкции к форме 1040, Приложение 2, строка 8, Другие налоги, для получения дополнительной информации.

- AA — Целевой вклад Рота в соответствии с планом 401 (k). Взносы Roth не подлежат вычету; тем не менее, вы можете потребовать компенсационный кредит, форма 1040, Приложение 3, строка 4. Подробности см. в Инструкциях по форме 1040.

- BB — Целевые взносы Рота по плану 403 (b). Взносы Roth не подлежат вычету; тем не менее, вы можете потребовать бонусный кредит, форма 1040, Приложение 3, строка 4.Подробности см. В Инструкции по форме 1040.

- DD —Стоимость медицинского страхования, спонсируемого работодателем. Только информация.

- EE — Целевые взносы Рота в соответствии с государственным планом 457 (b). Эта сумма не применяется к взносам в соответствии с планом Раздела 457 (b) для освобожденных от налогов организаций. Взносы Roth не подлежат вычету; тем не менее, вы можете потребовать компенсационный кредит, форма 1040, Приложение 3, строка 4. Подробности см. в Инструкциях по форме 1040.

- FF — Допустимые льготы по соглашению о возмещении медицинских расходов у квалифицированного небольшого работодателя.

Только информация.

Только информация. - GG — Доходы от квалифицированных грантов в виде долевого участия в соответствии с Разделом 83 (i). Только информация. Эта сумма включается в валовой доход от квалифицированных грантов в виде собственного капитала в соответствии с разделом 83 (i) (1) (A) за календарный год. Эта сумма является заработной платой за ящик 1.

- HH — Совокупные отсрочки по выборам в соответствии с разделом 83 (i) на конец календарного года. Только информация.

Дополнительная помощь с кодами коробки 12

Если вам нужна дополнительная помощь в понимании кодов ящика 12, а также других кодов ящиков W-2, позвольте нам помочь.Наши налоговые специалисты всегда готовы помочь вам с любым налоговым вопросом.

Назначить встречу.

Сообщить 2 НДФЛ, когда сдавать. Самые распространенные коды вычетов

Когда сдавать работодателей в ИФНС, 2-НДФЛ и 6-НДФЛ на 2017 год? Какие даты назначены в 2018 году?

Условия поставки 2-НДФЛ в 2018 г.

Справки о доходах сотрудников по форме 2-НДФЛ Налоговые агенты (организации и ИП) должны быть представлены не позднее 1 апреля (п. 2 ст.230 НК). В этот период 2-НДФЛ проезжает с табличкой 1. Однако 1 апреля 2018 года — воскресенье. Поэтому срок переносится на 2 апреля 2018 г. (понедельник).

Если в течение 2017 года сотрудники не смогли сохранить НДФЛ, справки подаются со знаком 2. Срок — 1 марта 2018 года.

На 2017 год можно отчитаться по старости как по старому, так и по новому бланку. Новый Справка 2-НДФЛ действует с 10 февраля (Приказ ФНС от 17 января 2018 г. № ММБ-7-11 / 19). Но ФНС разрешила передавать информацию за 2017 год и по новой, и в старой форме.Новая форма предпочтительнее. В нем нужно указывать меньше данных, что упростит заполнение и исключит ошибки.

За опоздание со справками 2-НДФЛ налоговые органы оштрафовывают компанию или ИП на 200 рублей. (п. 1 ст. 126 НК).

Срок поставки 6-НДФЛ в 2018 г.

Годовой расчет суммы налога на доходы физических лиц по форме 6-НДФЛ принимается не позднее 1 апреля (п. 2 ст. 230 НК). Однако, как мы уже говорили, 1 апреля — воскресенье. Таким образом, 2 апреля 2018 г.

2 ст. 230 НК). Однако, как мы уже говорили, 1 апреля — воскресенье. Таким образом, 2 апреля 2018 г.

ФНС внесла изменения в 6-НДФЛ. Приказ ФНС от 17 января 2018 г. № ММБ-7-11 / [Email Protected], одобряющий изменения, был опубликован 25 января. Изменения в форме официально начнут действовать через два месяца — с 25 марта. Но инспекторы уже готовы принимать 6-НДФЛ за 2017 год по обновленной форме.

За нарушение сроков 6-НДФЛ штраф 1000 руб. За каждый полный и неполный месяц просрочки (п. 1.2 ст. 126 НК).

Как изменилась форма 2-НДФЛ после обновления?

Из отчета за 2018 год 2 ndfl выдается по новой форме. А точнее на двух заготовках:

- Первый, теперь он называется 2-НДФЛ — используется для прохода в ИФНС.

У него новая структура: она состоит из некоторого подобия титульного листа, трех разделов и одного приложения. В самом начале документа приводятся данные налогового агента, в разделе 1 — информация о физическом недействии, в отношении которого заполняется справка, в разделе 2 — сведения об общей сумме дохода, налоговой базе и личных доходах. налог, в разделе 3 — предоставленные агентом отчисления: Стандартные, Социальные и имущественные, а в приложении предусмотрена расшифровка доходов и отчислений по месяцам.

налог, в разделе 3 — предоставленные агентом отчисления: Стандартные, Социальные и имущественные, а в приложении предусмотрена расшифровка доходов и отчислений по месяцам.

- Вторая форма, которую вы выдадите сотруднику с 01.01.2019, называется просто «справка о доходах и суммах налогов физ. Лица» (без привычной «2-НДФЛ»). Практически полностью повторяет прежнюю форму (из приказа ФНС от 30.10.2015 № ММБ-7-11 / [Email Protected]).

Что изменилось в порядке заполнения 2-НДФЛ с 2019 года, смотрите в материале «Утверждена новая форма 2-НДФЛ!» .

Образец справки 2-НДФЛ по налогу, оформленный по новой форме, можно увидеть на нашем сайте.

Порядок и сроки сдачи 2-НДФЛ в 2019 году

В сроках сдачи 2-НДФЛ в 2019 году изменений нет. Их пока двое:

- не позднее 1 марта (п. 5 ст. 226 Налогового кодекса РФ) должна быть составлена справка на тех лиц, доходы которых от налогового агента не удалось удержать по налогу;

- не позднее 1 апреля (п.

2 ст. 230 НК РФ) сдаются справки на физических лиц, с доходов по которым удерживается налог и уплачивается в бюджет.

2 ст. 230 НК РФ) сдаются справки на физических лиц, с доходов по которым удерживается налог и уплачивается в бюджет.

В 2019 году оба этих дня рабочие, поэтому никаких дат, совпадающих с выходным днем (п.7 ст. 6.1 Налогового кодекса РФ), не будет.

Порядок предоставления информации не изменился. Еще есть возможность предоставить их в ИФНС на бумаге (если количество лиц, заявленных агентом, не превышает 24) и ТКС. Поставка в бумажном виде возможна лично через представителя или по почте.

РЕЗУЛЬТАТЫ

Для отчета за 2018 год форма справки 2-НДФЛ принципиально обновлена.Но в сроках и порядке доставки справок нет ничего нового.

2-НДФЛ отражает сумму доходов, полученных работником за отчетный период, а также сумму, выплаченную НДФЛ из этих доходов. Кроме того, в отчете указывается информация о применяемых к сотруднику отчислениях. Сроки подачи, правила заполнения, а также оформление Формы 2-НДФЛ регламентированы приказом ФНС РФ от 30 октября 2015 г. № ММБ-7-11 / 485.

№ ММБ-7-11 / 485.

2-НДФЛ: Сроки поставки 2019

Согласно указанному выше порядку крайний срок сдачи отчета 2-НДФЛ в 2019 году — 1 апреля. Соответственно, все налоговые агенты должны будут сдать отчет за 2018 год не позднее 1 апреля 2019 года. Переводов не будет. Потому что 1 апреля не выпадает на выходной — в 2019 году это понедельник.

Если налоговый агент не смог удержать налоги из средств, уплаченных в течение отчетного периода, отчет необходимо сдать до 1 марта 2019 года.Это правило касается тех случаев, когда лицам, не являющимся сотрудниками компании, были вручены подарки на сумму более 4000 рублей. Считается, что удержать НДФЛ из полученного дохода нельзя, но сообщить об этом налоговой службе все равно нужно.

Отчет 2-НДФЛ может быть подан:

- на бумаге — если количество сотрудников не превышает 25 человек;

- в электронном формате — Если количество сотрудников превышает 25 человек.

Штрафы за ошибки и несвоевременную отчетность

Налоговый кодекс. Обеспечивает ответственность за ошибки, допущенные в отчетности 2-НДФЛ, а также за ее несвоевременную подачу.В частности, штраф для налоговых агентов, которые не были предоставлены в налоговом органе по данной форме, составляет 200 рублей за каждую помощь. Следовательно, если не было справок на 10 сотрудников, штраф составит 2000 рублей. В случае указания недостоверности выписки штраф составит 500 руб. Обратите внимание, что если налоговый агент обнаруживает ошибку раньше, чем налоговые органы, и отправляет отчеты об исправлениях до истечения срока подачи отчета, наложения штрафа можно избежать.

Обеспечивает ответственность за ошибки, допущенные в отчетности 2-НДФЛ, а также за ее несвоевременную подачу.В частности, штраф для налоговых агентов, которые не были предоставлены в налоговом органе по данной форме, составляет 200 рублей за каждую помощь. Следовательно, если не было справок на 10 сотрудников, штраф составит 2000 рублей. В случае указания недостоверности выписки штраф составит 500 руб. Обратите внимание, что если налоговый агент обнаруживает ошибку раньше, чем налоговые органы, и отправляет отчеты об исправлениях до истечения срока подачи отчета, наложения штрафа можно избежать.

Налоговым агентам необходимо быть предельно внимательными при заполнении формы отчетности, так как законодательство не определяет, за какие ошибки может быть вменен штраф.По большому счету, санкции могут применяться даже при допущении ошибок в адресе проживания сотрудника. Кроме того, судя по электронным письмам ФНС, ошибка в указании ИНН также влечет наложение штрафа.

ПК «Налогоплательщик Профи»

ПК «Налогоплательщик» — предназначен для ведения справочного учета, составления бухгалтерской и налоговой отчетности в ФНС, ПФР, ФСС, ФСРАП в электронном виде на магнитных или бумажных носителях в утвержденных формах и форматах, в том числе для передачи по телекоммуникационным каналам связи (ТКС ) с электронной цифровой подписью (ЭЦП).

скачать последнюю версию

2019.7.26

Календарь

| 28 | 29 | 30 | 31 | 1 | 2 | 3 |

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 15 | 16 | 17 |

| 18 | 19 | 20 | 21 | 22 | 23 | 24 |

| 25 | 26 | 27 | 28 | 29 | 30 | 1 |

Что нового?

ИН печатает По платежам, Ведомостас добавил новый документ — Журнал учета для выдачи расчетных листов

Реализована возможность загрузки документов у продавца (счета-фактуры, UPS, акты, ТОРГ-12 и др.)) в информационную базу программы через электронный документооборот (ЭДО) по утвержденным форматам (бухгалтерия-меню Эдо)

При расчете / пропуске отпуска и компенсации за отпуск Добавлена распечатка несоответствующей формы расчета среднего заработка

Новые индикаторы в разделе «Мониторинг контрастности». Повышена стабильность работы.

Повышена стабильность работы.

Добавлен новый режим: «Заработная плата и рамки -> Начисление дивидендов»

В режиме «Импорт программ сборки» добавлена возможность импорта из «Buxoft Simplified System»

Данные, импортированные из программных продуктов Buxoft.Меню «Настройки и обслуживание», «Импорт, экспорт», «Импорт из программ Buxoft»

Реализован вывод формы П-4 (статистика) на магнитный носитель

Налоговая декларация О предполагаемом доходе физического лица (форма 4-НДФЛ, КНД 1151021). Новый формат 5.03.

Налоговая декларация по налогу на добавленную стоимость (НДС, 1151001 KND). Новый формат 5.06.

Новая форма по налогу на имущество организаций. Формат 5.05. Используется с первого квартала 2019 года.

Добавлен новый режим: отчетность, налоги и сборы -> 2-НДФЛ -> справки в разных окт.Предназначен для формирования справок 2-НДФЛ за 2018 год в разных ОКТМО в разных диапазонах месяцев

2-НДФЛ — справка о доходах граждан и уплаченном подоходном налоге за определенный период. В нем отражены ФИО, ИНН, КПП и другие реквизиты работодателя, ФИО, личные данные сотрудника (ИНН, адрес, дата рождения, паспортные данные), а также данные о прибыли сотрудника, которая облагается налогом по ставке 13%.

В нем отражены ФИО, ИНН, КПП и другие реквизиты работодателя, ФИО, личные данные сотрудника (ИНН, адрес, дата рождения, паспортные данные), а также данные о прибыли сотрудника, которая облагается налогом по ставке 13%.

Справка 2-НДФЛ Запросы ФНС по оформлению налоговых отчислений и контроля деятельности субъектов экономики, ПФР по назначению и исчислению пенсии, органам социальной защиты по расчету социальных выплат, банкам по оформлению ссуд.Налогоплательщики несут обязанность направить справку в фискальные органы, соблюдая сроки доставки 2-НДФЛ.

Какие сроки сдачи 2-НДФЛ на 2018 год

Помощь в контролирующих структурах предоставляется 1 раз в год. Срок поставки 2-НДФЛ на 2018 год — до 01.04.2019.

Варианты обратной связи

Если у предпринимателя или организации работает менее 25 человек, справку можно отправить на бумажном носителе. Если сотрудников больше 25, то отчетность передается в ФНС в электронном виде.

Бланк 2-НДФЛ можно найти и скачать в ПК «Taxpayer Pro». Файл определенного формата должен быть заверен электронной подписью головного юридического лица или ИП.

Файл определенного формата должен быть заверен электронной подписью головного юридического лица или ИП.

Штрафы за нарушение действующих правил

Нарушение налогового законодательства влечет привлечение виновных к юридической ответственности.

Несоблюдение сроков отчетности 2-НДФЛ влечет наложение штрафа в размере 200 рублей за каждый некодированный документ. Искаженные данные в справке влекут административное наказание от 300 до 500 рублей.

Сервиси ПК «Taxpayer Pro» обеспечивают онлайн-заполнение 2-х КПК и доставку документов в контролирующие службы. Используя программу, бухгалтер использует актуальные формы отчетности и подробные пояснения, получает приятные бонусные функции и бесплатную техподдержку.

В какой срок сдать 2-НДФЛ на 2017 год со знаком 1 и 2? Конкретные сроки ввода в эксплуатацию 2-НДФЛ в 2018 году указаны в данной статье. Эти сроки должны соблюдаться налоговыми агентами, индивидуальными предпринимателями и физическими лицами.

Налоговые агенты обязаны хранить и перечислять личный доход с доходом доходного дохода. Также они обязаны передать информацию об этом в ИФНС. По итогам 2017 года эту информацию необходимо подать по форме 2-НДФЛ.

Квартальная сдача в расчетах ИФНС по форме 6-НДФЛ не освобождает налоговых агентов от представления в 2018 справок 2-НДФЛ в 2017 году. Эти формы совершенно разные.Расчет 6-НДФЛ формируется в целом по организации, а Справка 2-НДФЛ — на каждого человека.

Продолжительность: общий подход

Организации и ИП в 2018 г. обязаны сдать 2-НДФЛ в ПУЭ для каждого физического объекта, получившего доход. Это необходимо сделать в следующие даты:

г.- со знаком 2 — не позднее 1 марта 2018 г .;

- со знаком 1 — не позднее 2 апреля 2018 года.

Если организация ликвидируется или реорганизуется в середине года, то такая справка должна быть представлена за период с начала налогового периода до даты ликвидации или реорганизации (п. 3 статьи 55 Налогового кодекса Российской Федерации). Российская Федерация, письмо ФНС России от 26 октября 2011 г.EF-4-3 / 17827).

3 статьи 55 Налогового кодекса Российской Федерации). Российская Федерация, письмо ФНС России от 26 октября 2011 г.EF-4-3 / 17827).

Срок поставки 2-НДФЛ на 2017 год

На 2017 год налоговые агенты по НДФЛ должны сообщить в 2017 году. Сроки доставки следующие:

Ответственность за сертификаты 2-НДФЛ 2017

Если 2-НДФЛ 2-НДФ не засчитывать в период 2017 года, то ИФНС сможет завершить организацию или ИП в соответствии со статьей 126 Налогового кодекса РФ. Штраф может быть в размере 200 рублей за каждую справку за 2017 год.

Отчисления и кредиты

Федеральные вычеты и освобождения, не разрешенные для налоговых целей Пенсильвании

Как правило, вычеты и освобождения, используемые для расчета федерального скорректированного валового дохода налогоплательщика или федерального налогооблагаемого дохода, не разрешаются при расчете налогооблагаемого дохода налогоплательщика в Пенсильвании.К запрещенным вычетам относятся федеральные стандартные вычеты и детализированные вычеты (за ограниченным исключением для невозмещенных деловых расходов сотрудников, вычитаемых из валовой компенсации). Кроме того, Пенсильвания не допускает вычетов для личного освобождения. В следующих таблицах приведены примеры типов вычетов и освобождений, разрешенных для федеральных целей, но не для целей Пенсильвании.

Кроме того, Пенсильвания не допускает вычетов для личного освобождения. В следующих таблицах приведены примеры типов вычетов и освобождений, разрешенных для федеральных целей, но не для целей Пенсильвании.

Не разрешены вычеты по налогу на доходы физических лиц в Пенсильвании, которые разрешены для федеральных целей при определении скорректированного федерального валового дохода по федеральной форме 1040 | |

|---|---|

Федеральный | Пенсильвания Подоходный налог с населения |

Вычет из IRA | Без резерва |

Вычет процентов по студенческому кредиту | Без резерва |

Половина налогов на самозанятость | Нет резервов |

Отчисления на медицинское страхование самозанятых | Нет резервов |

| SE ПРОСТЫЕ и квалифицированные планы | Нет резервов |

Штраф за досрочное снятие сбережений | Нет резервов |

Алименты | 6 |

Вычеты при получении федерального налогооблагаемого дохода, но не разрешены | |

Федеральный | Пенсильвания Персональный подоходный налог |

Стандартный вычет | Без резерва |

Медицинские и стоматологические расходы | Без резерва |

Проценты | Без резерва |

Подарки на благотворительность | Без резерва |

Резерв по несчастным случаям и 9182 18 Рабочие расходы | Невозмещенные коммерческие расходы, отражаемые в расписании PA UE. |

Прочие вычеты | Никаких резервов |

Разрешенные вычеты для налоговых целей Пенсильвании

Пенсильвания допускает четыре вычета из дохода. Вычеты разрешены на: взносы на медицинский сберегательный счет; Взносы на сберегательный счет здоровья; Вклады в Программу обучения согласно разделу 529 IRC и взносы в Программу сберегательных счетов Пенсильвании ABLE по разделу 529A IRC.

Пенсильвания соблюдает федеральные правила в отношении взносов на медицинские сберегательные счета и медицинские сберегательные счета. Вы не можете требовать эти вычеты, если не можете требовать их для целей федерального подоходного налога. Сумма, которую вы указываете как отчисления, не может превышать федеральных лимитов. Для получения дополнительной информации о сберегательных счетах Archer Medical см. Бюллетень по подоходному налогу с населения за 2006-05 гг.

Для взносов в программы квалифицированного обучения согласно разделу 529 IRC, штат Пенсильвания разрешает максимальный годовой вычет, равный ежегодному исключению из федерального налога на дарение (см. IRC § 2503 (b)) на одного бенефициара, на одного налогоплательщика.

IRC § 2503 (b)) на одного бенефициара, на одного налогоплательщика.

Для взносов в раздел 529A IRC Программы сберегательных счетов Пенсильвании ABLE, Пенсильвания разрешает максимальный годовой вычет, равный ежегодному исключению из федерального налога на дарение (см. IRC § 2503 (b)) на каждого вкладчика. Обратитесь к Информационный бюллетень PA ABLE на веб-сайте департамента для получения дополнительной информации.

Для получения дополнительной информации о вычетах и ограничениях (включая лимиты взносов) см. Инструкции для PA Schedule O.

Федеральные налоговые льготы не допускаются в декларации штата Пенсильвания

Пенсильвания не разрешает налогоплательщикам брать кредит в своих налоговых декларациях для вычетов в федеральной декларации.В приведенной ниже таблице перечислены некоторые из возможных зачетов, запрещенных для подоходного налога в Пенсильвании, которые разрешены для целей федерального подоходного налога.

Кредиты, не разрешенные для уплаты подоходного налога с физических лиц в Пенсильвании, разрешенного для целей федерального подоходного налога | |

|---|---|

Федеральный | Пенсильвания Подоходный налог с физических лиц |

Зачет по иностранным налогам | Нет резервов |

Кредит на расходы по уходу за детьми и иждивенцами | Нет резервов |

Нет резервов | |

Кредиты на образование | Нет резервов |

Детские налоговые льготы | Нет резервов |

Кредит резиденту

Кредит резиденту для уплаты налога в другой штат

Налогоплательщик-резидент Пенсильвании, имеющий доход, полученный не из Пенсильвании, облагается как подоходным налогом с физических лиц Пенсильвании («PA PIT»), так и подоходным налогом или налогом на заработную плату другого штата (в соответствии с правилами поиска источников в Пенсильвании. ) на один и тот же доход в течение того же налогового года, может потребовать возмещения налога, уплаченного другому штату, в качестве кредита на его или ее подоходный налог с населения Пенсильвании, с учетом определенных ограничений (см. Сумму кредита ниже).

) на один и тот же доход в течение того же налогового года, может потребовать возмещения налога, уплаченного другому штату, в качестве кредита на его или ее подоходный налог с населения Пенсильвании, с учетом определенных ограничений (см. Сумму кредита ниже).

Для налоговых лет, начинающихся до 1 января 2014 г., «штат» означает любой штат или содружество Соединенных Штатов, округ Колумбия, Содружество Пуэрто-Рико, любую территорию или владение Соединенных Штатов и любую зарубежную страну. . Для налоговых лет, начинающихся 1 января 2014 г. или позднее, «штат» не включает иностранное государство.

Сумма кредита

Сумма допустимого кредита является наименьшей из следующих величин:

- Фактическая сумма налога, уплаченного другому штату за тот же налоговый год на доход, облагаемый подоходным налогом в Пенсильвании и подлежащий получению в другом штате использование правил поиска поставщиков Пенсильвании; или

- Налог, уплачиваемый другому штату на доход, полученный в другом штате с использованием правил определения доходов PA, но не более суммы налога, уплаченного PA с того же дохода.

Это определяется путем умножения ставки налога на доходы физических лиц в Пенсильвании за налоговый год, в котором заявлен кредит, на сумму дохода, подлежащего обложению подоходным налогом в Пенсильвании и получаемого в другом штате с использованием правил поиска источников в Пенсильвании.

Это определяется путем умножения ставки налога на доходы физических лиц в Пенсильвании за налоговый год, в котором заявлен кредит, на сумму дохода, подлежащего обложению подоходным налогом в Пенсильвании и получаемого в другом штате с использованием правил поиска источников в Пенсильвании.

Примечание: Пенсильвания не разрешает резиденту кредит для подоходного налога или налога на заработную плату, уплаченного другому штату с дохода из источника Пенсильвании или дохода из нематериальных источников, которые не могут быть получены в каком-либо штате с использованием правил поиска источников в Пенсильвании.

PA-40 Schedule G-L

Если налогоплательщик требует зачета налогов, уплаченных другим штатам, он должен заполнить PA-40 Schedule G-L. Налогоплательщик также должен предоставить вместе с PA-40, Personal Income Tax Return копию налоговой декларации и W-2, поданные в другой штат. Кредит будет отклонен, если налогоплательщик не предоставит налоговую декларацию из штата, указанного в PA-40 Schedule GL, Line 1.

Кредит будет отклонен, если налогоплательщик не предоставит налоговую декларацию из штата, указанного в PA-40 Schedule GL, Line 1.

Если налогоплательщик требует кредита для налогов, уплаченных в более чем одном штате, налогоплательщик должен заполнить График PA-40 для каждого штата.Кредиты из каждой таблицы должны быть суммированы, а общая сумма внесена в PA-40, Декларация о подоходном налоге с физических лиц, строка 22.

В случае, если несколько штатов облагают налогом один и тот же доход, облагаемый подоходным налогом с физических лиц в Пенсильвании, кредит не может быть востребован дважды. Кредит ограничен наименьшим из налогов, уплачиваемых штату с самой высокой налоговой ставкой, или 3,07% от дохода, подлежащего налогообложению в Пенсильвании и штате с самой высокой налоговой ставкой.

Трасты доверителя

Пенсильвания не соблюдает правила Федерального траста доверителя.Для целей федерального подоходного налога доход траста доверителя рассматривается как доход учредителя. Для целей подоходного налога с населения Пенсильвании доход траста доверителя является налогооблагаемым доходом траста. Из-за этого несоответствия, когда траст резидентов Пенсильвании получает доход, полученный из другого штата, который следует федеральной налоговой базе, Пенсильвания будет облагать доход как доход траста доверителя, а другой штат будет облагать доход как доход учредителя траста. Поскольку траст и учредитель являются разными налогоплательщиками для целей подоходного налога в Пенсильвании, траст и / или учредитель не могут требовать резидентского кредита для налогов, уплаченных другому штату на доход траста.

Для целей подоходного налога с населения Пенсильвании доход траста доверителя является налогооблагаемым доходом траста. Из-за этого несоответствия, когда траст резидентов Пенсильвании получает доход, полученный из другого штата, который следует федеральной налоговой базе, Пенсильвания будет облагать доход как доход траста доверителя, а другой штат будет облагать доход как доход учредителя траста. Поскольку траст и учредитель являются разными налогоплательщиками для целей подоходного налога в Пенсильвании, траст и / или учредитель не могут требовать резидентского кредита для налогов, уплаченных другому штату на доход траста.

Компенсация, полученная резидентами в Индиане, Мэриленде, Нью-Джерси, Огайо, Вирджинии или Западной Вирджинии

Кредит резиденту не будет предоставлен для налогов, уплаченных Индиане, Мэриленду, Нью-Джерси, Огайо, Вирджинии или Западной Вирджинии на компенсацию, полученную в эти государства. Эти штаты не облагают налогом компенсацию жителей Пенсильвании.

Примечание: Соглашение о взаимной компенсации в Огайо — Начиная с 1 января 2004 г., вознаграждение, выплачиваемое резиденту Пенсильвании, 20% акционеру-сотруднику корпорации Ohio S за услуги, оказываемые в Огайо, не покрывается Соглашением о взаимной компенсации Пенсильвании / Огайо и не распространяется на (может быть) облагаться налогом в Огайо.

Налог, уплачиваемый политическим подразделениям других штатов

Не будет предоставлен резидентский кредит для налогов, уплаченных политическим подразделениям других штатов или стран.

Уплаченные иностранные налоги

Для налоговых лет, начинающихся до 1 января 2014 года, налогоплательщики должны предоставить копию федеральной формы 1116, иностранный налоговый кредит плюс копию отчета, показывающего сумму иностранного дохода и любых налогов, удержанных у источника . Если налогоплательщик не требует возмещения в федеральной налоговой декларации, департаменту требуется дополнительная документация для подтверждения налогов, уплаченных в зарубежные страны. Приемлемая документация включает, помимо прочего, копии брокерских отчетов с указанием сумм уплаченного дохода и налога, копии 1099 DIV или 1099-INT с указанием уплаченных доходов и налогов, копии федеральных K-1 с указанием уплаченных доходов и налогов. или отчеты от партнерств, показывающие разбивку доходов и налогов, уплаченных в зарубежные страны.

Приемлемая документация включает, помимо прочего, копии брокерских отчетов с указанием сумм уплаченного дохода и налога, копии 1099 DIV или 1099-INT с указанием уплаченных доходов и налогов, копии федеральных K-1 с указанием уплаченных доходов и налогов. или отчеты от партнерств, показывающие разбивку доходов и налогов, уплаченных в зарубежные страны.

Примечание. Закон 2013-52, вступивший в силу с 1 января 2014 года, отменил кредит резидентам по подоходному налогу с физических лиц, уплачиваемых зарубежным странам.

Налоговые льготы, заявленные по Графике OC

Общая информация

Налоговые льготы, указанные в Приложении OC, часто предоставляются корпорациям или товариществам PA S и передаются владельцам юридических лиц и часто называются налоговыми льготами с ограничениями. Однако иногда они присуждаются физическим или фидуциарным налогоплательщикам. Корпорации и партнерства PA S сообщают о налоговых льготах с ограничениями в PA-20S / PA-65 Schedule OC. Физические и юридические лица сообщают о налоговых льготах с ограничением по Приложению PA-40 OC.К разным ситуациям применяются разные положения, поэтому просмотрите конкретную информацию для каждого налогового кредита.

Физические и юридические лица сообщают о налоговых льготах с ограничением по Приложению PA-40 OC.К разным ситуациям применяются разные положения, поэтому просмотрите конкретную информацию для каждого налогового кредита.

Ниже приводится общая информация об ограниченных налоговых льготах:

- Ограниченные налоговые льготы, заявленные в Строке 23 PA-40, Налоговой декларации физических лиц или Строке 14 PA-41, Фидуциарной налоговой декларации, перечислены на PA- 40 График OC.

- За исключением налоговых вычетов по программе повышения квалификации и стипендий, состоящие в браке налогоплательщики, претендующие на налоговые льготы по графику PA-40 OC, должны подавать отдельные декларации, даже если оба налогоплательщика заявляют налоговые льготы в своих декларациях.Для тех других налоговых льгот, совместная подача которых не разрешена, совместная подача может быть разрешена только в том случае, если налоговая льгота испрашивается первичным налогоплательщиком, а вторичный налогоплательщик не имеет налогооблагаемого дохода, который можно было бы указать в декларации.

- Все ограниченные налоговые льготы могут быть востребованы против налоговых обязательств по любому классу дохода.

- Ограниченные налоговые льготы возврату не подлежат. Если возможно, другие невозмещаемые кредиты должны быть применены к счету перед ограниченными кредитами: сначала кредит резидентам, а затем налоговое прощение.

Кредиты, заявленные в Графике ОС PA-40 для индивидуального налогоплательщика в его или ее декларации по подоходному налогу PA-40, не могут превышать налоговое обязательство за вычетом резидентского кредита и / или налоговой льготы. Например, налогоплательщик с налоговым обязательством в размере 4000 долларов США, который получает налоговый кредит резидента в размере 3000 долларов США, не может претендовать на кредиты по Приложению PA-40 OC, которые превышают 1000 долларов США. Если сумма кредитов превышает 1000 долларов США, потребуется уменьшение суммы кредитов PA-40 Schedule OC. - Требование о предоставлении налогового кредита владельцу предприятия является безотзывным, поэтому предприятие не должно пропускать больше, чем владелец может использовать в течение одного налогового года.

- За исключением налоговых льгот на повышение уровня образования и возможностей стипендий, налоговые льготы, переданные от транзитных организаций другим транзитным организациям, не могут быть переданы владельцам транзитных организаций. Ссылаться на Информационное уведомление «Прочие налоги 2015-01», «Налоговые льготы на образование», для получения дополнительной информации.

- Налоговые льготы, переданные или предоставленные напрямую имениям или трастам, не могут быть переданы бенефициарам имений или трастов.

- Как правило, штат Пенсильвания не ограничивает вычет расходов, связанных с квалификацией для получения налогового кредита. Однако в Пенсильвании не допускается вычет определенных расходов, используемых для получения права на участие в Программе помощи по соседству (NAP) и налоговой льготе на повышение уровня образования (EITC).

Для получения дополнительной информации см. Специальный раздел для этих налоговых льгот.

По всем вопросам о налоговых льготах звоните или пишите в Департамент доходов по телефону 717-772-3896. ra-btftrevkoz @ pa.gov соответственно.

ra-btftrevkoz @ pa.gov соответственно.

Продаваемые или переуступаемые налоговые льготы

Продаваемые ограниченные налоговые льготы включают в себя налоговые льготы по исследованиям и разработкам, производству фильмов, Программе помощи соседям, улучшению и защите ресурсов, а также зоне инноваций Keystone, зоне особого развития Keystone и льготам по программе Historic Preservation Incentive. Часть налогового кредита, превышающая налоговое обязательство получателя налогового кредита, может быть перенесена (как указано в разрешающем законодательстве), если только получатель не решит продать или назначить налоговый кредит или передать его своим владельцам.

Специальные правила применяются к налогоплательщикам, которые продают / назначают ограниченные налоговые льготы, а также к налогоплательщикам, которые их покупают или которым назначаются налоговые льготы. Правила применяются ко всем налогоплательщикам, независимо от того, зарегистрированы они или нет. Для получения конкретной информации об этих правилах просмотрите

Бюллетень по ограниченным налоговым льготам 2018-01 на веб-сайте департамента,

www. revenue.pa.gov.

revenue.pa.gov.

Налоговые льготы часто продаются через кредитных брокеров; тем не менее, кредитный брокер не является требованием продажи.Дополнительную информацию об использовании приобретенных или назначенных налоговых кредитов см. В соответствующем разделе для каждого налогового кредита.

Требования к отчетности по личному подоходному налогу при продаже ограниченных налоговых кредитов

- Продавец ограниченного налогового кредита

Для целей подоходного налога с физических лиц в Пенсильвании продажи ограниченного налогового кредита облагаются налогом как прибыль от продажи, обмена или отчуждения собственности продавцам или первоначальным получателям ограниченных налоговых кредитов.Налогоплательщик, продающий ограниченный налоговый кредит, сообщает о продаже налогового кредита как о продаже нематериального имущества для целей подоходного налога с физических лиц в Пенсильвании в соответствии с Приложением D PA-40, Приложением D PA-41 или Приложением D. Основа затрат налогоплательщика в проданном ограниченном налоговом кредите обычно составляет 0 долларов США, поскольку кредит предоставляется на основе доходов или расходов, уже включенных в налоговую декларацию (-ы) за текущий или предыдущий год, при этом никаких корректировок или уменьшения доходов или расходов не требуется получить такой кредит.О снижении продажной цены может быть сообщено, если комиссионные выплачиваются агенту или брокеру за продажу таких ограниченных налоговых кредитов в размере уплаченных комиссионных, которые уменьшают сумму чистой выручки, полученной налогоплательщиком. Налогоплательщик сообщает дату предоставления ограниченного налогового кредита как дату приобретения, а дату продажи как дату завершения продажи. Валовая выручка, которую налогоплательщик получает от продажи ограниченного налогового кредита, за вычетом любых уплаченных комиссий, включается в продажную цену проданного налогового кредита.

Основа затрат налогоплательщика в проданном ограниченном налоговом кредите обычно составляет 0 долларов США, поскольку кредит предоставляется на основе доходов или расходов, уже включенных в налоговую декларацию (-ы) за текущий или предыдущий год, при этом никаких корректировок или уменьшения доходов или расходов не требуется получить такой кредит.О снижении продажной цены может быть сообщено, если комиссионные выплачиваются агенту или брокеру за продажу таких ограниченных налоговых кредитов в размере уплаченных комиссионных, которые уменьшают сумму чистой выручки, полученной налогоплательщиком. Налогоплательщик сообщает дату предоставления ограниченного налогового кредита как дату приобретения, а дату продажи как дату завершения продажи. Валовая выручка, которую налогоплательщик получает от продажи ограниченного налогового кредита, за вычетом любых уплаченных комиссий, включается в продажную цену проданного налогового кредита. - Покупатель ограниченного налогового кредита

Налогоплательщик, который покупает ограниченный налоговый кредит по цене, меньшей, чем полная стоимость налогового кредита, должен также сообщить о прибыли от продажи, обмена или отчуждения собственности для Пенсильвании. для целей подоходного налога с населения. Налогоплательщик, приобретающий ограниченный налоговый кредит, сообщает о сделке как о продаже нематериального имущества для целей подоходного налога с физических лиц в Пенсильвании в соответствии с Графиком D PA-40, графиком D PA-41 или графиком D.В отличие от продажи ограниченного налогового кредита, покупатель учитывает в качестве основы своей стоимости полную покупную цену кредита (полную продажную цену всех таких приобретенных налоговых кредитов плюс любые комиссионные, уплаченные покупателем). Налогоплательщик регистрирует дату покупки как дату приобретения и дату окончания налогового года (обычно 31 декабря) для налогового года, к которому применяется налоговый кредит, как дату продажи ограниченного налогового кредита. Продажная цена налогового кредита — это полная стоимость налогового кредита, разрешенная или разрешенная для использования в налоговой декларации налогоплательщика.Регистрируя только разрешенную или разрешенную сумму налогового кредита в качестве цены продажи и полную покупную цену налогового кредита в качестве основы, ограниченные налоговые кредиты приобретены и не могут быть использованы из-за каких-либо налоговых ограничений, установленных законом, разрешающих использование приобретенного налогового кредита не требует пропорционального распределения стоимости кредита и отдельной отчетности об убытке по неиспользованным налоговым кредитам.

Налогоплательщику, который продает налоговый кредит и / или компенсирует свое налоговое обязательство приобретенным или назначенным налоговым кредитом, не нужно отправлять документацию о продаже или уступке вместе со своей налоговой декларацией в Пенсильвании.Однако департамент оставляет за собой право запросить эту документацию при необходимости.

Напоминаем индивидуальным налогоплательщикам, что совместные налоговые декларации не могут быть поданы, если требуются ограниченные налоговые льготы. Отдельно поданная PA-40 декларация о подоходном налоге для налогоплательщика и супруги (а) должна сообщать об использовании ограниченных налоговых льгот. Ограниченные налоговые льготы, приобретаемые и используемые налогоплательщиками, также должны иметь код «PA», введенный в поле кода описания кредита для соответствующей строки в PA-40 Schedule OC.

Передача налоговой льготы владельцам юридических лиц

Некоторые налоговые льготы должны быть сначала применены к корпоративным налоговым обязательствам организации, если таковые имеются, за год, в котором они были предоставлены, прежде чем они будут переданы ее владельцам. Если у предприятия есть налоговое обязательство за налоговый год, в котором был сделан взнос, налоговый кредит должен быть сначала применен к этому налоговому обязательству. Просмотрите конкретную информацию для каждого налогового кредита, чтобы определить, нужно ли сначала применить налоговый кредит к корпоративному налоговому обязательству.

Если организация не использует все утвержденные налоговые льготы, она может в письменной форме принять решение о передаче всей или части налоговой льготы собственникам пропорционально доле в распределительном доходе организации, на которую имеет право собственник. В большинстве случаев налоговый кредит может применяться в размере до полной суммы налоговых обязательств владельцев (за вычетом любых других невозмещаемых кредитов, которые применяются в первую очередь). См. Информацию о конкретных налоговых льготах, чтобы ознакомиться с существующими ограничениями или ограничениями.

Владелец транзитного предприятия, которому передается налоговый кредит, должен немедленно потребовать налоговый кредит в том налоговом году, в котором был осуществлен перевод. Владелец не может переносить, переносить, получать возмещение, продавать, переуступать или передавать налоговый кредит снова.

За исключением налоговых льгот на повышение уровня образования и возможности получения стипендий, супружеские пары с совместным владением в транзитных организациях должны быть отдельно указаны в проходящем от организации запросе на кредит, чтобы кредит был применен к налоговому номеру каждого физического лица.

Пример: Муж и жена, Джим и Джейн, совместно владеют 50-процентной долей в партнерстве, а их сын Джон владеет остальными 50 процентами. Весь доход распределяется согласно доле владения. В запросе на прохождение кредита должны отдельно указываться налоговые номера Джима и Джейн, каждый из которых получает 25 процентов кредита, а Джон получает оставшиеся 50 процентов под своим налоговым номером. Этому методу необходимо следовать, даже если Джим и Джейн получают отдельные RK-1 или NRK-1 от партнерства.

Чтобы передать налоговые льготы владельцам, организация должна подать запрос на фирменном бланке организации в Департамент доходов по указанному ниже адресу, указав общую сумму кредита, подлежащую распределению между владельцем (ами) организации, имя и адрес каждого владельца, сумма налогового кредита, подлежащего передаче каждому владельцу, налоговый год, тип налога и идентификационный номер налогоплательщика. Увидеть Пример.

Запрос на прохождение имеющихся налоговых льгот необходимо отправить по адресу:

PA ОТДЕЛЕНИЕ ДОХОДОВ

БЮРО КОРПОРАЦИОННЫХ НАЛОГОВ

PO BOX 280701

HARRISBURG PA 17128-0701

Есть два исключения.Чтобы пройти через налоговую льготу на повышение уровня образования или на получение стипендии, заполните и отправьте форму REV-1123 Форма выбора налоговой льготы на стипендию для улучшения образования / возможности. Чтобы пройти налоговый зачет Keystone Innovation Zone, посетите Веб-сайт Департамента по делам сообществ и экономического развития (DCED): dced.pa.gov или позвоните в службу поддержки DCED по телефону 1-800-379-7448.

Информацию о правилах, приложениях, руководящих принципах и нововведениях, касающихся переноса и прохождения каждого налогового кредита, см. В описании и на веб-сайте, на который имеется ссылка для каждого налогового кредита.

Конкретная информация о каждом налоговом вычете

Для получения конкретной информации о налоговых льготах, доступных налогоплательщикам, см. Раздел «Налоговые льготы» на веб-сайте Департамента и соответствующий график ОС.

Кредит резидента для корпорации PA S, облагаемой налогом как корпорация C

В некоторых штатах определенные корпорации S не рассматриваются и не облагаются налогом как корпорации S, но рассматриваются и облагаются налогом как корпорации C. В таких случаях организация может учитывать налоги, уплаченные другому государству, и требовать налогового кредита резидента для этого штата.Налоговая декларация корпорации C другого штата должна отражать уплату налога корпорацией PA S, а копия декларации корпорации C, включая необходимую подтверждающую документацию, должна быть включена в информационную декларацию PA-20S / PA65.

е. имеющие общего одного из родителей)

е. имеющие общего одного из родителей) Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 2-НДФЛ такая переплата не отражается.

Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 2-НДФЛ такая переплата не отражается. В строках «Сумма налога удержанная» и «Сумма налога перечисленная» укажите НДФЛ с учётом переплаты. А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты. После возврата работнику НДФЛ нужно подать в инспекцию уточненную справку 2-НДФЛ.

В строках «Сумма налога удержанная» и «Сумма налога перечисленная» укажите НДФЛ с учётом переплаты. А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты. После возврата работнику НДФЛ нужно подать в инспекцию уточненную справку 2-НДФЛ.

У вас может быть возможность потребовать сберегательный кредит, форма 1040, Приложение 3, строка 4. Подробнее см. Инструкции по форме 1040.

У вас может быть возможность потребовать сберегательный кредит, форма 1040, Приложение 3, строка 4. Подробнее см. Инструкции по форме 1040.

Заполните форму 8839 «Квалифицированные расходы на усыновление», чтобы рассчитать исключаемые суммы.

Заполните форму 8839 «Квалифицированные расходы на усыновление», чтобы рассчитать исключаемые суммы.

Только информация.

Только информация. 2 ст. 230 НК РФ) сдаются справки на физических лиц, с доходов по которым удерживается налог и уплачивается в бюджет.

2 ст. 230 НК РФ) сдаются справки на физических лиц, с доходов по которым удерживается налог и уплачивается в бюджет.

Это определяется путем умножения ставки налога на доходы физических лиц в Пенсильвании за налоговый год, в котором заявлен кредит, на сумму дохода, подлежащего обложению подоходным налогом в Пенсильвании и получаемого в другом штате с использованием правил поиска источников в Пенсильвании.

Это определяется путем умножения ставки налога на доходы физических лиц в Пенсильвании за налоговый год, в котором заявлен кредит, на сумму дохода, подлежащего обложению подоходным налогом в Пенсильвании и получаемого в другом штате с использованием правил поиска источников в Пенсильвании.

Основа затрат налогоплательщика в проданном ограниченном налоговом кредите обычно составляет 0 долларов США, поскольку кредит предоставляется на основе доходов или расходов, уже включенных в налоговую декларацию (-ы) за текущий или предыдущий год, при этом никаких корректировок или уменьшения доходов или расходов не требуется получить такой кредит.О снижении продажной цены может быть сообщено, если комиссионные выплачиваются агенту или брокеру за продажу таких ограниченных налоговых кредитов в размере уплаченных комиссионных, которые уменьшают сумму чистой выручки, полученной налогоплательщиком. Налогоплательщик сообщает дату предоставления ограниченного налогового кредита как дату приобретения, а дату продажи как дату завершения продажи. Валовая выручка, которую налогоплательщик получает от продажи ограниченного налогового кредита, за вычетом любых уплаченных комиссий, включается в продажную цену проданного налогового кредита.

Основа затрат налогоплательщика в проданном ограниченном налоговом кредите обычно составляет 0 долларов США, поскольку кредит предоставляется на основе доходов или расходов, уже включенных в налоговую декларацию (-ы) за текущий или предыдущий год, при этом никаких корректировок или уменьшения доходов или расходов не требуется получить такой кредит.О снижении продажной цены может быть сообщено, если комиссионные выплачиваются агенту или брокеру за продажу таких ограниченных налоговых кредитов в размере уплаченных комиссионных, которые уменьшают сумму чистой выручки, полученной налогоплательщиком. Налогоплательщик сообщает дату предоставления ограниченного налогового кредита как дату приобретения, а дату продажи как дату завершения продажи. Валовая выручка, которую налогоплательщик получает от продажи ограниченного налогового кредита, за вычетом любых уплаченных комиссий, включается в продажную цену проданного налогового кредита.